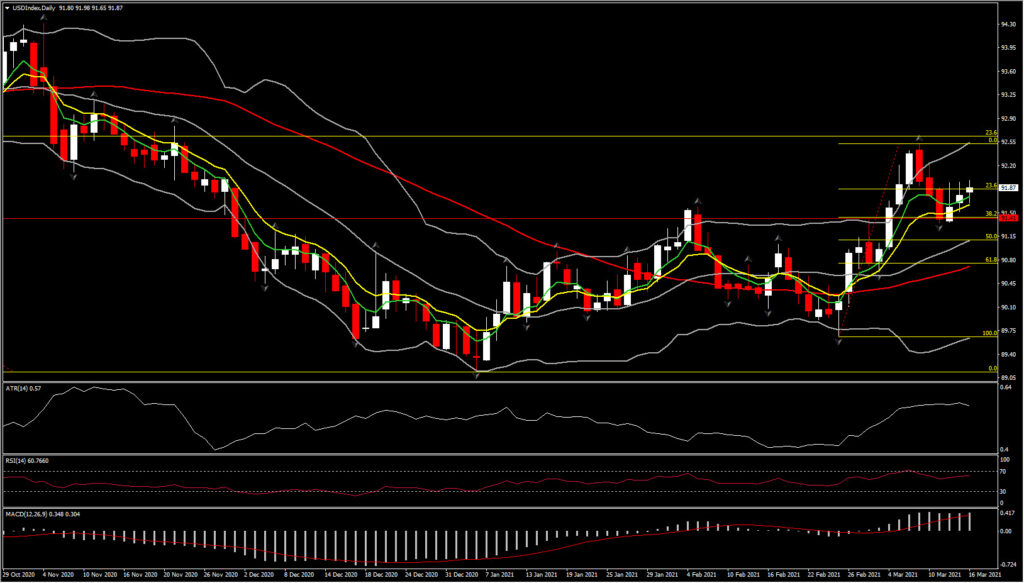

สกุลเงินมีการซื้อขายอย่างมีเสถียรภาพ ท่ามกลางฉากหลังที่อ่อนโยนของตลาดหุ้นที่สูงขึ้น และอัตราผลตอบแทนที่อ่อนตัวลงเนื่องจากตลาดคาดการณ์ว่าผู้กำหนดนโยบายจะให้การรับรองในสัปดาห์นี้ เนื่องจาก Fed, BoJ และ BoE จะมีโอกาสได้แสดงความเห็นเกี่ยวกับการขยับสูงขึ้นของอัตราผลตอบแทนพันธบัตร ธนาคารทั้งสามแห่งจะรักษาภาระผูกพันในปัจจุบันเกี่ยวกับการผ่อนคลายที่ไม่ธรรมดา เป็นระยะเวลาหนึ่ง เนื่องจากพวกเขาเห็นว่าการเพิ่มขึ้นเป็นเรื่องปกติของการฟื้นตัว และอัตราเงินเฟ้อที่แสดงความเชื่อมั่นสามารถควบคุมได้ โดยตลาดจะมองไปที่เฟดเป็นหลัก หลังจากที่ ECB ประกาศเมื่อสัปดาห์ที่แล้วว่าจะเพิ่มการจัดซื้อสินทรัพย์ ส่งสัญญาณที่ชัดเจนว่าธนาคารจะก้าวเข้ามา หาก reflation trades ผลักดันให้ผลตอบแทนสูงและเร็วเกินไป

อย่างไรก็ตาม FOMC ไม่น่าจะเปลี่ยนแปลงการซื้อ QE เพื่อพยายามจำกัด อัตราดอกเบี้ย Powell ระบุว่าเฟดกังวลเกี่ยวกับตลาดที่ไม่เป็นระเบียบ คาดว่าเฟดจะมองโลกในแง่ดีมากขึ้น แต่ยังคงให้ความเห็นเกี่ยวกับความเสี่ยงขาลง แม้จะมีมาตรการกระตุ้นทางการคลังมูลค่า 1.9 ล้านดอลลาร์ซึ่งกำลังดำเนินการ นอกเหนือจากการฟื้นตัวทางเศรษฐกิจที่ดีกว่าที่คาดการณ์ไว้ แม้ว่าเฟดจะมองข้ามการเติบโตของอัตราเงินเฟ้อ ที่กำลังจะเกิดขึ้นจากผลกระทบพื้นฐานในการเปรียบเทียบราคารายปี จะชี้ไปที่การสำรองในตลาดแรงงาน

สำหรับเฟด ในขณะที่คาดว่าจะไม่มีการเปลี่ยนแปลงจุดยืนของนโยบาย, มันจะมี ความสนใจมากมายเกี่ยวกับการกระตุ้นเศรษฐกิจใหม่ๆ รวมถึงการทำ dot plot โดยทั่วไปคาดว่าเฟดจะคงอัตราดอกเบี้ยไว้ที่ 0% ถึง 0.25% และคาดว่าจะรักษาระดับ 120 พันล้านดอลลาร์ต่อเดือนในการซื้อสินทรัพย์ ประธานเฟดได้ลดความคาดหวังของการเปลี่ยนแปลง โดยส่วนใหญ่สังเกตว่าเฟดมีความกังวลกับตลาดที่ไม่เป็นระเบียบ และไม่ใช่การเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรระยะยาว ความสามารถของเฟดที่จะยังไม่ดำเนินการใดๆ ได้รับแรงหนุนจากการกระทำที่น่าประหลาดใจของ ECB หลังจากที่ธนาคารประกาศเมื่อสัปดาห์ที่แล้วว่าจะเพิ่มการซื้อสินทรัพย์ “อย่างมีนัยสำคัญ” เพื่อช่วยให้ตลาดมีอัตราดอกเบี้ยคงที่และจำกัดขาขึ้น ธนาคารกลางพยายามที่จะป้องกันไม่ให้เกิดภาวะการเงินที่เข้มงวดขึ้น โดยเฉพาะอย่างยิ่งหลังจากวันที่ 25 กุมภาพันธ์อัตราผลตอบแทนพันธบัตร 10 และ 30 ปีที่ส่งผลให้เกิดคลื่นสั่นสะเทือนทั่วโลก แต่ตอนนี้ ECB มีส่วนร่วมอย่างแข็งขัน เมื่อ ECB กำลังทำการยกของหนัก เราสงสัยว่า Powell จะสามารถรักษาท่าทีรอดูได้หรือไม่ แม้ว่าผลตอบแทน 10 และ 30 ปีจะเพิ่มขึ้นในสัปดาห์ที่แล้ว ไปทำระดับสูงสุดที่ 1.64% และ 2.40% ตามลำดับ

ต้องตื่นตัวที่เฟดอาจประเมินการเติบโตที่รวดเร็วยิ่งขึ้นตามสภาวะปัจจุบัน ซึ่งโดยปกติจะกดดันให้ผลตอบแทนพันธบัตรสูงขึ้น อย่างไรก็ตามเฟดจะเน้นย้ำถึงความเสี่ยงขาลงอีกครั้ง โดยอาจเน้นว่ายังมีหนทางอีกยาวให้ถางก่อนที่จะเอามาตรการผ่อนคลายออกไป และแน่นอนผู้กำหนดนโยบายจะเสริมว่าพวกเขาจะยังคงผ่อนปรนจนกว่าจะบรรลุเป้าหมาย สำหรับอัตราเงินเฟ้อ Powell จะรับทราบความเสี่ยงขาขึ้นอีกครั้ง แต่จะย้ำว่าเป็นเพียงเรื่องชั่วคราวและส่วนใหญ่เกิดจากผลกระทบพื้นฐาน นั่นคือข้อความที่ส่งโดย Lagarde ของ ECB ด้วย นอกจากนี้เธอยังเตือนถึงราคาที่พุ่งสูงขึ้นและบอกว่าเธอจะ “มองทะลุ” การเพิ่มขึ้นใดๆ เนื่องจากแนวโน้มในระยะกลางแผ่วลง

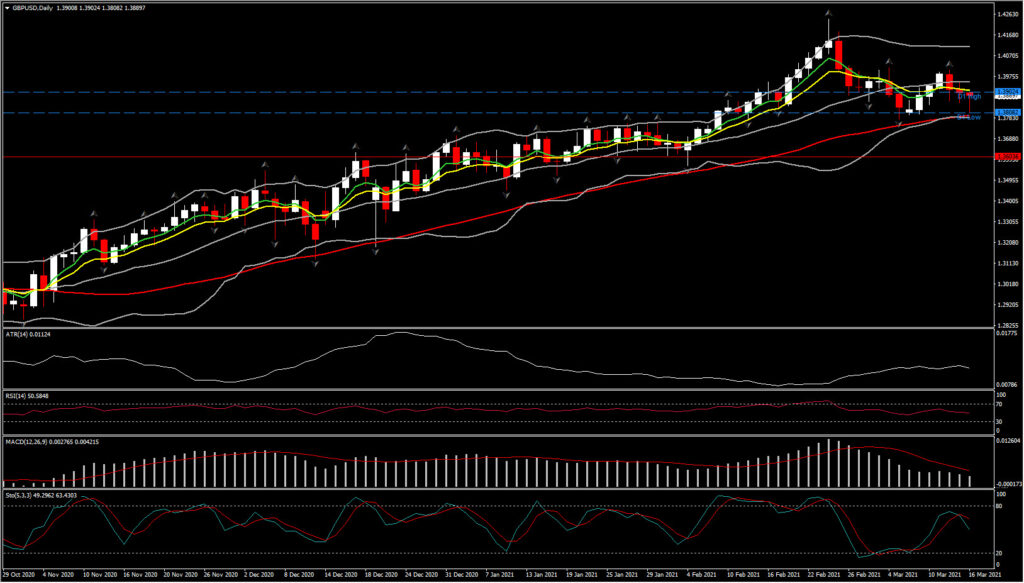

ถัดไปคือ BOE, กับการประชุม คณะกรรมการนโยบายการเงินของ BoE เมื่อวันพฤหัสบดีที่ผ่านมา ‘หญิงชรา’ ได้รับการคาดหมายอย่างกว้างขวางว่า จะไม่เปลี่ยนแปลงนโยบายโดยการลงคะแนนเสียงเป็นเอกฉันท์จากคณะกรรมการเก้าคน ซึ่งจะทำให้อัตราดอกเบี้ยคงอยู่ที่ระดับต่ำสุดในประวัติศาสตร์ที่ 0.10% และยอดรวม QE อยู่ที่ 875 พันล้านปอนด์ การโฟกัสบางส่วนจะอยู่ที่คำชี้แจงและรายงานการประชุม แม้ว่าสิ่งเหล่านี้จะไม่น่าสนใจมากนักหลังจากได้มีการแก้ไขการคาดการณ์รายไตรมาสเมื่อเดือนที่ผ่านมา อย่างไรก็ตามเป็นเรื่องที่น่าสนใจที่จะเห็นผู้กำหนดนโยบายดำเนินการกับการเปลี่ยนแปลงในตลาด – การเพิ่มขึ้นอย่างรวดเร็วของ Gilt และอัตราผลตอบแทนพันธบัตรหลักทั่วโลก รวมถึงการร่วงและการหมุนเวียนในตลาดหุ้นทั่วโลก แนวทางที่เป็นไปได้มากที่สุดจะเป็นประโยชน์ให้พื้นฐานการเติบโตทั่วโลกดีขึ้น โครงการฉีดวัคซีนโควิดที่มีประสิทธิภาพในสหราชอาณาจักร โดยเทียบเคียงกับระดับกำลังการผลิตสำรองในระบบเศรษฐกิจภายในประเทศ

เงินปอนด์ ซึ่งถูกตีตราว่าเป็นสกุลเงินหลักที่แข็งแกร่งที่สุดในปีนี้ มีแนวโน้มที่จะสูงขึ้นต่อไป ตลาดหุ้นในสหราชอาณาจักรค่อนข้างสัมพันธ์กับกลุ่มหุ้นวัฏจักร อย่างน้อยเมื่อเทียบกับดัชนีหลักของสหรัฐอเมริกา โดย UK100 ได้รับอิทธิพลโดยกลุ่มบริษัทการเงิน น้ำมันและก๊าซ และเหมือง หุ้นวัฏจักรคาดว่าจะมีประสิทธิภาพดีกว่าหุ้นเทคโนโลยีในช่วงที่การค้าฟื้นตัวจากการระบาดของโรค ซึ่งเป็นแรงบันดาลใจให้พอร์ตการลงทุนมี “การหมุนเวียนที่ดี” หุ้นน้อยกว่า 2% ใน UK100 เป็นหุ้นเทคโนโลยี เทียบกับเกือบ 28% ใน USA500

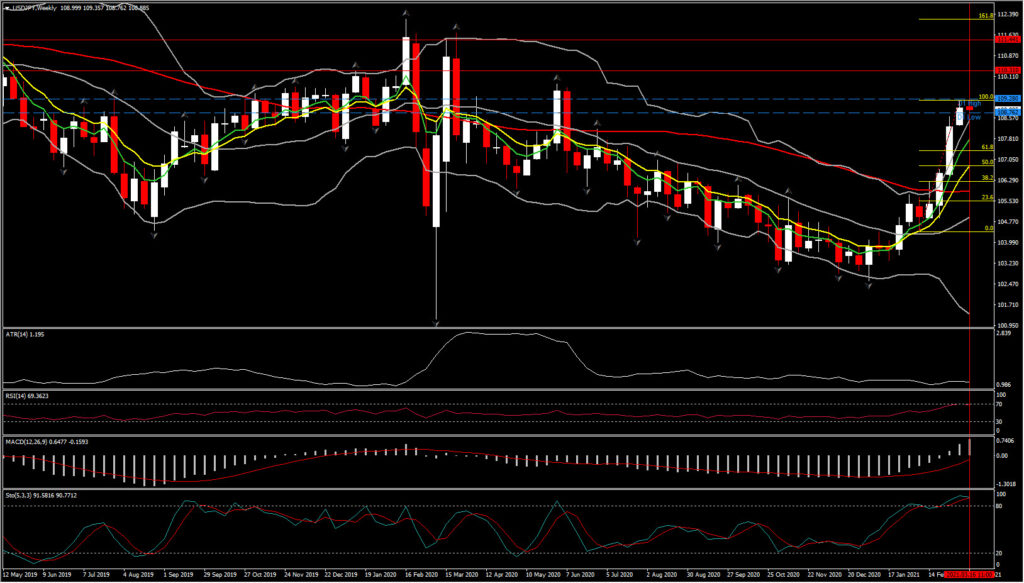

ประเด็นสำคัญสุดท้ายของสัปดาห์ คือการประชุม BoJ (วันพฤหัสบดี, วันศุกร์) คาดว่าจะไม่มีการเปลี่ยนแปลงนโยบาย โดยคงอัตราไว้ที่ -0.1% อย่างไรก็ตามอาจมีการปรับเปลี่ยนเล็กน้อยสำหรับแนวทางที่ยืดหยุ่นมากขึ้นสำหรับนโยบายการควบคุมอัตราผลตอบแทนพันธบัตร หลังจากการทบทวนนโยบายล่าสุดที่พูดถึงในข่าววันนี้ แต่เมื่อสัปดาห์ที่แล้วด้วยเช่นกัน Kuroda ผู้ว่าการ BoJ กล่าวว่าไม่จำเป็นต้องเปลี่ยนกรอบการควบคุมอัตราผลตอบแทน และการรักษา yield curve ให้อยู่ในระดับต่ำและคงที่เป็นสิ่งสำคัญ ดังนั้นธนาคารกลางจึงอยู่ภายใต้แรงกดดันที่จะขยายระยะเป้าหมายในโครงการควบคุม yield curve และอาจประกาศยุติการกำหนดเป้าหมายเชิงตัวเลข

โดยรวมแล้วเงินเยนมีแนวโน้มที่จะยังคงอยู่บนแนวโน้มโดยรวมที่อ่อนลง ท่ามกลางฉากหลังของการขึ้นลงของตลาดหุ้นทั่วโลก USDJPY ทำสถิติสูงสุดในรอบ 9 เดือนที่ 109.36 ค่าเงินเยนยังคงได้รับแรงหนุนเช่นเดียวกับ EURJPY และ CADJPY ที่มีการทำเทรนด์สูงสุดเมื่อวันจันทร์ การหยั่งรากลึกของอัตราผลตอบแทน JGB เมื่อเร็วๆ นี้ ภายหลังได้เห็นความแตกต่างที่ลดลงจากความชื่นชอบของเงินเยน เงินเยนกำลังกลายเป็นสกุลเงินหลักที่อ่อนที่สุดในปีนี้

คลิกเพื่อดู ปฏิทินเศรษฐกิจ หรือ สัมมนาออนไลน์ฟรี

Andria Pichidi

Market Analyst

คำเตือน: เนื้อหานี้ถูกจัดทำขึ้นเพื่อการสื่อสารการตลาดทั่วไป เพื่อเป็นการให้ข้อมูลข่าวสารเท่านั้น และไม่ถือเป็นการวิจัยเพื่อการลงทุนอิสระ ไม่มีส่วนหนึ่งส่วนใดของการสื่อสารนี้ที่ประกอบด้วย หรือควรถูกพิจารณาว่าประกอบด้วย คำแนะนำการลงทุน หรือการชักชวนลงทุน หรือการชักชวนเพื่อวัตถุประสงค์ของการซื้อหรือขายตราสารทางการเงินใดๆ ข้อมูลทั้งหมดถูกรวบรวมจากแหล่งที่เชื่อถือได้ และทุกข้อมูลประกอบด้วยตัวบ่งชี้ผลงานในอดีต ไม่ได้เป็นการรับประกันหรือเป็นตัวบ่งชี้ที่น่าเชื่อถือสำหรับผลงานในอนาคต ผู้ใช้พึงทราบว่าการลงทุนใดๆ ในผลิตภัณฑ์ที่ใช้ Leveraged มีความไม่แน่นอนในระดับหนึ่ง และการลงทุนในลักษณะนี้มีความเกี่ยวข้องกับความเสี่ยงที่สูง ซึ่งผู้ใช้ต้องรับผิดชอบแต่เพียงผู้เดียว ทางเราไม่รับผิดชอบต่อความสูญเสียใดๆ ที่เกิดจากการลงทุนโดยใช้ข้อมูลที่เกิดจากการสื่อสารนี้ การสื่อสารนี้จะต้องไม่ถูกผลิตซ้ำหรือแจกจ่ายต่อ โดยไม่ได้รับอนุญาตเป็นลายลักษณ์อักษรจากทางเรา