อัตราผลตอบแทนยังคงลดลง ยาวนำไปสู่แนวทางกระทิงที่คลายตัวของหมีใหญ่จากปลายสัปดาห์ที่แล้ว ตลาดตราสารหนี้ให้ความสำคัญกับความเสี่ยงต่อการเติบโตจากตัวแปรเดลต้าและปัจจัยอื่นๆ มากกว่าความเสี่ยงจากอัตราเงินเฟ้อที่อาจเกิดขึ้น เนื่องจากอุปสงค์มีมากกว่าอุปทาน และท่ามกลางการกระตุ้นทางการเงิน และงบการเงินครั้งใหญ่อย่างต่อเนื่อง เส้นโค้งมีความสมบูรณ์ยิ่งขึ้น แม้กระทั่งก่อนการคืนเงินประมูลมูลค่า 126 พันล้านดอลลาร์ที่กำลังจะมาถึง อัตราผลตอบแทน wi 10 และ 30 ปีลดลง 0.025% ที่ 1.300% และ 1.945% ตามลำดับ โดย wi 3 ปีลดลง 0.015% เป็น 0.420%

ในขณะเดียวกัน วุฒิสภาลงมติเพื่อจำกัดการอภิปรายเกี่ยวกับข้อตกลงโครงสร้างพื้นฐานมูลค่า 550 พันล้านดอลลาร์ ที่สามารถปูทางสำหรับการลงคะแนน และข้อตกลงปรองดองที่ตามมาเพื่อผ่านแผนอื่นๆ มูลค่า 3.5 ล้านล้านดอลลาร์

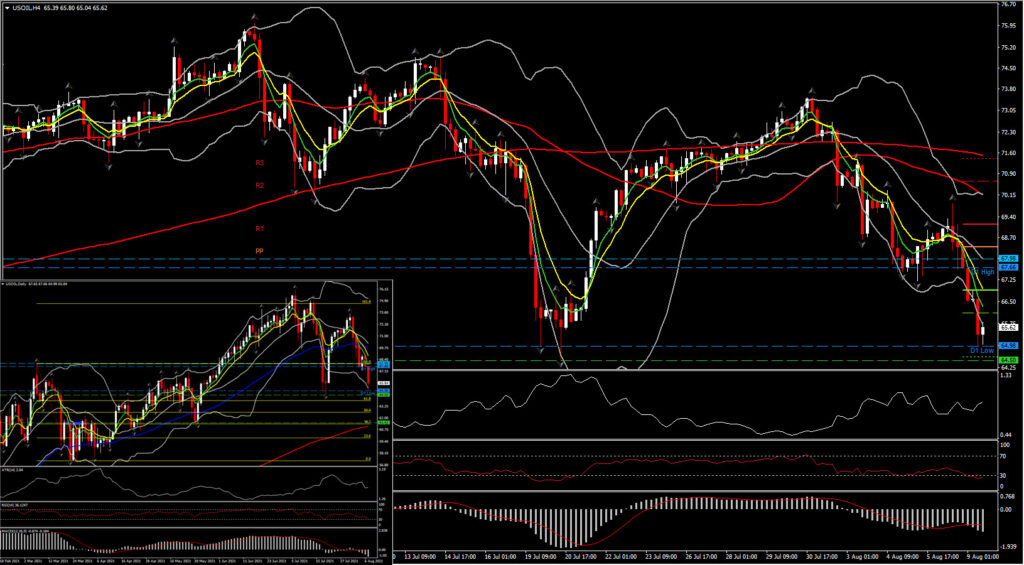

ในทางกลับกัน ราคาน้ำมันและทองคำทรงตัวหลังจากร่วงลงในชั่วข้ามคืน เนื่องจากจีนเพิ่มข้อจำกัดด้านโควิด USOIL ร่วงลงกว่า 4% ก่อนการเปิดตลาดในสหรัฐฯ โดยแตะจุดต่ำสุดที่ 64.98 ดอลลาร์ และลดลงจากระดับต่ำสุดในวันศุกร์ที่ 68.28 ดอลลาร์ การเพิ่มข้อจำกัดด้านโควิดในจีน ซึ่งมีผู้ป่วยเพิ่มขึ้นในช่วงสองสัปดาห์ที่ผ่านมา ส่งผลกระทบต่อราคา เนื่องจากเที่ยวบินและการเดินทางในหลายส่วนของประเทศถูกลดทอนลง ส่วนอื่นๆ ของเอเชีย รวมทั้งมาเลเซียและไทยยังคงพบผู้ป่วย พุ่งสูงเป็นประวัติการณ์ เกือบทุกวัน

สิ่งนี้น่าจะช่วยรักษาด้านอุปสงค์ของสมการน้ำมันให้กดดันต่อไป แม้ว่ากลุ่ม OPEC+ จะยังคงมีแผนที่จะค่อยๆ เพิ่มการผลิตประมาณ 2.0 ล้านบาร์เรลต่อวันภายในสิ้นปีนี้ อีกหนึ่งปัจจับลบสำหรับราคาน้ำมันในเช้าวันนี้คือการแข็งค่าของ USD โดยจะเห็นว่า USDIndex ขยับขึ้นสู่ระดับสูงสุดในรอบ 2 สัปดาห์

อาจเป็นไปได้ และจากราคาน้ำมันที่ลดลงอย่างรวดเร็ว ผลกระทบของรายงานการจ้างงานในสหรัฐฯ อาจมีความชัดเจนมากขึ้น โดยมีสถานะตามที่มากขึ้น หากไม่ใช่เพราะโควิดถูกเอาออก มีซับในสีเงินบางส่วนสำหรับสถานการณ์โควิด สิ่งที่ชัดเจนที่สุดคือผู้ที่ฉีดวัคซีนครบโดสจะได้รับการปกป้องอย่างดีจากอาการที่ไม่รุนแรง

โดยสรุป USOIL ได้สร้างการเคลื่อนไหวเชิงลบที่แข็งแกร่ง โดยเข้าสู่พื้นที่ Bollinger bands รายสัปดาห์ที่ต่ำกว่าเมื่อขยายไปถึงระดับ 2 เดือน การขายรุนแรงเริ่มต้นเมื่อวันที่ 2 สิงหาคม โดย SMA 20- และ 50 วัน เสริมความแข็งแกร่งให้กับอคติในการขายด้วย bearish cross ในวันที่ 5 สิงหาคม ตัวบ่งชี้โมเมนตัมในขณะเดียวกันที่ขยายต่ำกว่าด้วยตัวบ่งชี้ RSI รายวันกำลังชี้ให้เห็นลดลงเพิ่มเติมโดยพุ่งไปที่ระดับ 30 ในขณะที่ MACD ผสมกับเส้นมุ่งลงใต้ แต่เส้นซิกแนลใกล้ถึงศูนย์

หากราคาลดลงอีก แนวรับแรกอาจมาจาก จุดต่ำสุดที่ 61.40 ที่ทำไว้ในวันที่ 21 พฤษภาคม และ Fib ที่ 38.2% การถอยจากการลดลงในเดือนมีนาคม และระดับต่ำสุดที่ 60.00 ซึ่งเกิดขึ้นพร้อมกับ SMA 200 วัน ในทางกลับกัน หากสินทรัพย์ฟื้นและรักษาระดับเหนือ 65 แนวต้านเริ่มต้นอาจเกิดขึ้นบริเวณ 69.00-70.00 เช่น SMA 20 วัน

คลิกเพื่อดู ปฏิทินเศรษฐกิจ หรือ สัมมนาออนไลน์ฟรี

Andria Pichidi

Market Analyst

คำเตือน: เนื้อหานี้ถูกจัดทำขึ้นเพื่อการสื่อสารการตลาดทั่วไป เพื่อเป็นการให้ข้อมูลข่าวสารเท่านั้น และไม่ถือเป็นการวิจัยเพื่อการลงทุนอิสระ ไม่มีส่วนหนึ่งส่วนใดของการสื่อสารนี้ที่ประกอบด้วย หรือควรถูกพิจารณาว่าประกอบด้วย คำแนะนำการลงทุน หรือการชักชวนลงทุน หรือการชักชวนเพื่อวัตถุประสงค์ของการซื้อหรือขายตราสารทางการเงินใดๆ ข้อมูลทั้งหมดถูกรวบรวมจากแหล่งที่เชื่อถือได้ และทุกข้อมูลประกอบด้วยตัวบ่งชี้ผลงานในอดีต ไม่ได้เป็นการรับประกันหรือเป็นตัวบ่งชี้ที่น่าเชื่อถือสำหรับผลงานในอนาคต ผู้ใช้พึงทราบว่าการลงทุนใดๆ ในผลิตภัณฑ์ที่ใช้ Leveraged มีความไม่แน่นอนในระดับหนึ่ง และการลงทุนในลักษณะนี้มีความเกี่ยวข้องกับความเสี่ยงที่สูง ซึ่งผู้ใช้ต้องรับผิดชอบแต่เพียงผู้เดียว ทางเราไม่รับผิดชอบต่อความสูญเสียใดๆ ที่เกิดจากการลงทุนโดยใช้ข้อมูลที่เกิดจากการสื่อสารนี้ การสื่อสารนี้จะต้องไม่ถูกผลิตซ้ำหรือแจกจ่ายต่อ โดยไม่ได้รับอนุญาตเป็นลายลักษณ์อักษรจากทางเรา