เป็นฤดูกาลแห่งผลประกอบการอีกครั้ง และบริษัทวาณิชธนกิจยักษ์ใหญ่ของสหรัฐฯ มีกำหนดจะเป็นกลุ่มแรกที่เปิดเผยผลประกอบการทางการเงินในไตรมาสที่ 4 ปี 2021 ภาพรวมของภาคการธนาคารในสหรัฐฯ ยังคงแข็งแกร่ง โดยเศรษฐกิจฟื้นตัวดีขึ้น และคาดการณ์นโยบายการเงินที่เข้มงวดขึ้นในปี 2022 โดยธนาคารกลางสหรัฐฯ จะขึ้นอัตราดอกเบี้ยประมาณ 3 ครั้ง จะช่วยให้ธนาคารต่างๆ อัตรากำไรสุทธิของเงินให้สินเชื่อซึ่งเป็นบวก อย่างไรก็ตาม อัตราดอกเบี้ยที่สูงขึ้นอาจไม่ใช่ข่าวดีสำหรับตลาดหุ้นโดยทั่วไป และการที่เส้นอัตราผลตอบแทนที่คาดการณ์ไว้จะแบนราบลงอาจเป็นสาเหตุให้เกิดความกังวลโดยเฉพาะอย่างยิ่งในระยะสั้น ไม่ต้องพูดถึงกรณีไวรัสที่เพิ่มขึ้นทั่วโลก ซึ่งหากไม่เป็นเช่นนั้น การอยู่ภายใต้การควบคุมอาจส่งผลให้เกิดข้อจำกัดเพิ่มเติม และการฟื้นตัวของเศรษฐกิจอาจชะลอตัว

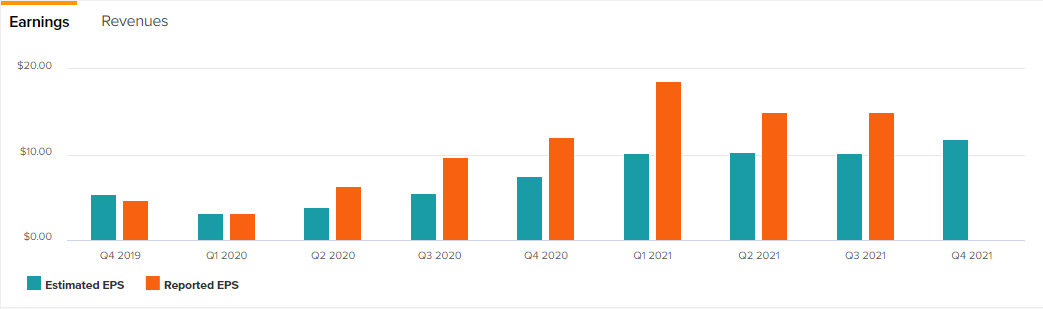

EPS ที่ผ่านมาของ Goldman Sachs

ที่มา: Tip Ranks

#GoldmanSachs คาดว่าจะรายงานผลประกอบการและผลประกอบการสำหรับไตรมาสที่ 4 ปี 2021 ในวันที่ 18 มกราคม ก่อนตลาดเปิด นักวิเคราะห์ของ Zacks คาดการณ์ว่ารายรับรายไตรมาสจะอยู่ที่ $12.10/หุ้น เพิ่มขึ้น 0.17% จาก 12.08 ดอลลาร์/หุ้น ในปีที่แล้ว และคาดว่ารายรับจะอยู่ที่ 12.09 พันล้านดอลลาร์ เพิ่มขึ้น 3% จาก 11.74 พันล้านดอลลาร์ในไตรมาสเดียวกันของปี 2020 พร้อมกับการตีกลับที่แข็งแกร่ง ในรายได้ทั้งปีเป็น 60.70 ดอลลาร์ ซึ่งเพิ่มขึ้นอย่างมากจาก 24.74 ดอลลาร์ต่อหุ้นในปี 2020 ตามแนวโน้มเชิงบวกที่เน้นย้ำโดยประธานและซีอีโอ David Solomon หลังจากการเข้าซื้อกิจการเชิงกลยุทธ์ทั้งสองครั้ง ซึ่งเขากล่าวว่าจะช่วยเพิ่มขนาดและความสามารถของธนาคารในการขับเคลื่อนให้สูงขึ้น และผลตอบแทนที่คงทนมากขึ้น แผนการขยายของธนาคารในละตินอเมริกาและการซื้อหุ้นคืนมูลค่า 1.7 พันล้านดอลลาร์ โดยไม่ลืมว่า GS ได้เอาชนะประมาณการของตลาดใน 4 ไตรมาสจาก 4 ไตรมาสล่าสุดโดยเฉลี่ย 59.4%; เราสามารถคาดหวังการทำรายได้ที่แข็งแกร่งอีกไตรมาสนี้

ตั้งแต่กลางปี 2021 ราคาหุ้น #GoldmanSachs ได้หยุดอยู่ในช่วงระหว่าง 370 ถึง 420 ดอลลาร์ ทำให้แกว่งตัวได้กว้างภายในพื้นที่ แม้ว่าสิ่งนี้จะเกิดขึ้นหลังจากการขยับขึ้นครั้งใหญ่ประมาณ 230% จากระดับต่ำสุดของการระบาดใหญ่ในเดือนมีนาคม 2020 ที่ประมาณ 130 ดอลลาร์ และถึงแม้จะมีการปรับฐานบ้าง แต่ปัจจัยพื้นฐานที่แข็งแกร่งของบริษัทก็ยังคงรักษาราคาเอาไว้ได้ ขณะนี้ซื้อขายอยู่ที่ระดับล่างสุดของช่วงประมาณ 380 ดอลลาร์ มีที่ว่างมากขึ้นที่จะกลับตัวหากเราเห็นรายงานทางการเงินที่แข็งแกร่งอีกฉบับ โดยมีเส้นค่าเฉลี่ยเคลื่อนที่ 50 วันเป็นแนวต้านแรก ตามด้วยระดับ 400 ดอลลาร์และด้านบนสุดของช่วง MACD มีการเพิ่มไปในทางบวก และกราฟรายสัปดาห์ยังคงแสดงแนวโน้มขาขึ้นที่แข็งแกร่ง

Bank of America

ที่มา: CNBC

สถาบันการธนาคารที่ใหญ่เป็นอันดับสองในสหรัฐอเมริกา คาดว่าจะรายงานผลประกอบการทางการเงินสำหรับไตรมาสที่ 4 ปี 2021 ในวันที่ 19 มกราคม ก่อนตลาดเปิด จากข้อมูลของ Zacks ประมาณการ EPS ที่ 76 เซนต์ต่อหุ้น จากรายรับที่ 22.08 พันล้านดอลลาร์ ซึ่งเพิ่มขึ้น 21.81% และ 9.88% ตามลำดับจากช่วงเดียวกันของปีที่แล้ว แม้จะล้มเหลวในการตีเกินประมาณการรายรับเพียงครั้งเดียวตั้งแต่ไตรมาสที่ 1 ปี 2018 โดยล่าสุดตีได้ถึง 66.67% แต่ ESP กำไรของ Zacks ยังคงติดลบที่ -0.66% ซึ่งแสดงให้เห็นว่าข้อมูลล่าสุดเห็นว่านักวิเคราะห์ปรับประมาณการลดลง ทำให้ได้อันดับที่ 3 (ถือ) ในการจัดอันดับของ Zacks อย่างไรก็ตาม มีสาเหตุของการมองโลกในแง่ดี เนื่องจาก ในไตรมาสก่อนหน้า ธนาคารมีรายได้สุทธิจากดอกเบี้ยที่จ่ายไปแล้วที่ 22.8 พันล้านดอลลาร์ (เติบโต 12%) คืนให้ผู้ถือหุ้นเกือบ 12 พันล้านดอลลาร์ และรายงานการเติบโตของรายได้สุทธิ 58% ในฐานะประธาน และซีอีโอ Brian Moynihan กล่าวว่าธุรกิจของธนาคารฟื้นการเติบโตแบบออร์แกนิกของลูกค้าที่เคยพบเห็นครั้งสุดท้ายก่อนเกิดการระบาดใหญ่ ซึ่งต้องปรบมือให้กับผลลัพธ์ที่โดดเด่น

#BankofAmerica Daily

#BankofAmerica ยังคงเป็นขาขึ้นอย่างต่อเนื่องตั้งแต่แตะระดับต่ำสุดของการระบาดใหญ่ในเดือนมีนาคม 2020 ที่ประมาณ 18 ดอลลาร์ และยังคงทำระดับต่ำสุดที่สูงขึ้น และระดับสูงสุดที่สูงขึ้นอย่างต่อเนื่องจนถึงระดับสูงสุดตลอดกาลที่ 50 ดอลลาร์ การสนับสนุนล่าสุดที่ประมาณ $43 ทำหน้าที่เป็นก้าวย่างล่าสุดสำหรับราคา โดยได้รับการสนับสนุนจากเส้นแนวโน้มแนวรับที่มาจากจุดเริ่มต้นของปี 2021 ที่ราคา $29; ด้วยราคาที่ยืนเหนือเส้นค่าเฉลี่ยเคลื่อนที่ 50 วัน ซึ่งสามารถเป็นแนวรับได้ MACD ที่แสดงว่ากระทิงอยู่ในการควบคุม และความคาดหวังของการเงินในไตรมาสที่แข็งแกร่ง มันอาจจะกลับมาทดสอบ $50 อีกครั้งหากสิ่งต่างๆ ขยายออกไป ตามที่ตลาดคาดหวัง

Morgan Stanley

ที่มา: CNBC

#MorganStanley มีกำหนดจะเปิดเผยผลประกอบการทางการเงินในวันที่ 19 มกราคม ก่อนตลาดเปิด นักวิเคราะห์ของ Zacks คาดการณ์ว่าจะได้กำไร $2 ต่อหุ้น (ลดลงจาก $2.04 ในไตรมาสก่อนหน้า แต่เพิ่มขึ้น 4.17% จาก $1.92 ในช่วงเวลาเดียวกันของปีที่แล้ว) ซึ่งมีรายได้ 14.77 พันล้านดอลลาร์ (ลดลงจาก 15.05 พันล้านดอลลาร์ในไตรมาสก่อนหน้า แต่เพิ่มขึ้น 8.27% จากเดิม ช่วงเวลาเดียวกันของปีที่แล้ว) นักวิเคราะห์ส่วนใหญ่มีอันดับซื้อหุ้นในระดับปานกลางและเหมือนจะเป็นเช่นนั้น ดังนั้น เมื่อพิจารณาจากการเติบโตของราคาหุ้นในปี 2021 ที่เป็นตัวเอก 48% ผลงานที่โดดเด่นในไตรมาสที่ 3 ช่วยให้ธนาคารบรรลุสินทรัพย์ใหม่สุทธิเป็นประวัติการณ์ที่ 135 พันล้านดอลลาร์ในการบริหารความมั่งคั่ง รายได้ที่แข็งแกร่ง และปรับปรุงประสิทธิภาพในการผลิต ROTCE (ผลตอบแทนจากส่วนของผู้ถือหุ้นทั่วไปที่จับต้องได้โดยเฉลี่ย) ที่ 20% ทำให้ทรัพย์สินของลูกค้ารวมกันเป็น 6.2 ล้านล้านดอลลาร์ ตามที่ James Gorman ประธานและ CEO กล่าว

#Morgan Daily

ในด้านเทคนิคอล #Morgan มีการซื้อขายในกรอบมามากกว่า 5 เดือน ตั้งแต่เดือนสิงหาคม 2021 ที่ราคาระหว่าง $94 ถึง $106.5 และไม่พบโมเมนตัมที่มีความหมายใดๆ ค่าเฉลี่ยเคลื่อนที่ 50 วันจะหายไประหว่างการเคลื่อนไหวของราคา และอยู่ในตำแหน่งที่เป็นกลางในขณะนี้ แม้ว่าเป็นสิ่งสำคัญที่จะต้องทราบว่าช่วงนี้อยู่ที่จุดสูงสุดของราคาหุ้น หลังจากปรับตัวขึ้นเหมือนธนาคารอื่นๆ ตั้งแต่การระบาดครั้งใหญ่ที่ระดับต่ำสุดที่ประมาณ 27 ดอลลาร์ และได้เห็นการขึ้นที่น่าประทับใจเกือบ 300% ในช่วงเวลานั้น และอาจเป็นเพราะการปรับฐาน แนวรับในระยะใกล้อยู่ที่ 96.5 ดอลลาร์และอยู่ด้านล่างสุดของกรอบ ขณะที่แนวต้านอยู่ที่ด้านบนสุดของกรอบ ที่ประมาณ 106 ดอลลาร์

คลิกเพื่อดู ปฏิทินเศรษฐกิจ หรือ สัมมนาออนไลน์ฟรี

Heritage Adisa

Market Analyst – HF Educational office – Nigeria

คำเตือน: เนื้อหานี้ถูกจัดทำขึ้นเพื่อการสื่อสารการตลาดทั่วไป เพื่อเป็นการให้ข้อมูลข่าวสารเท่านั้น และไม่ถือเป็นการวิจัยเพื่อการลงทุนอิสระ ไม่มีส่วนหนึ่งส่วนใดของการสื่อสารนี้ที่ประกอบด้วย หรือควรถูกพิจารณาว่าประกอบด้วย คำแนะนำการลงทุน หรือการชักชวนลงทุน หรือการชักชวนเพื่อวัตถุประสงค์ของการซื้อหรือขายตราสารทางการเงินใดๆ ข้อมูลทั้งหมดถูกรวบรวมจากแหล่งที่เชื่อถือได้ และทุกข้อมูลประกอบด้วยตัวบ่งชี้ผลงานในอดีต ไม่ได้เป็นการรับประกันหรือเป็นตัวบ่งชี้ที่น่าเชื่อถือสำหรับผลงานในอนาคต ผู้ใช้พึงทราบว่าการลงทุนใดๆ ในผลิตภัณฑ์ที่ใช้ Leveraged มีความไม่แน่นอนในระดับหนึ่ง และการลงทุนในลักษณะนี้มีความเกี่ยวข้องกับความเสี่ยงที่สูง ซึ่งผู้ใช้ต้องรับผิดชอบแต่เพียงผู้เดียว ทางเราไม่รับผิดชอบต่อความสูญเสียใดๆ ที่เกิดจากการลงทุนโดยใช้ข้อมูลที่เกิดจากการสื่อสารนี้ การสื่อสารนี้จะต้องไม่ถูกผลิตซ้ำหรือแจกจ่ายต่อ โดยไม่ได้รับอนุญาตเป็นลายลักษณ์อักษรจากทางเรา