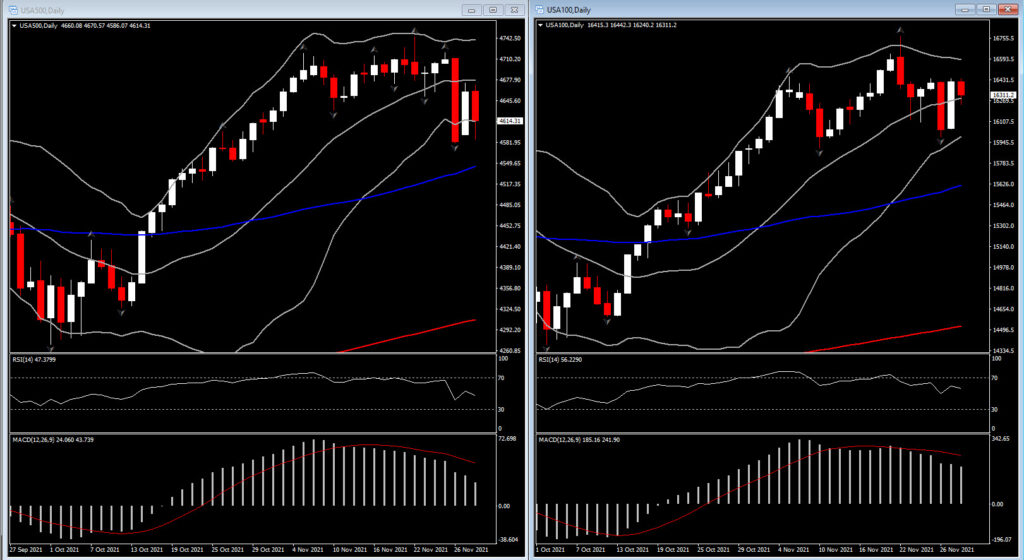

ตลาดเปลี่ยนแปลงเล็กน้อยเมื่อสัปดาห์ที่แล้ว เนื่องจากความกังวลเกี่ยวกับผลกระทบเชิงลบต่อ ตัวแปรโควิดโอไมครอนใหม่ ส่งผลกระทบอย่างมากต่อหุ้น ในขณะเดียวกันก็สนับสนุนการย้ายไปสู่ สินทรัพย์ปลอดภัย อย่างรวดเร็ว การค้าเงินเฟ้อ ได้รับผลกระทบอย่างหนัก และ ราคาน้ำมันดิ่งลง พร้อมกับการลดลงอย่างมากในหุ้นการเดินทางและการเงิน การร่วงลง -2.5% ของ USA30 ในวันนี้ถือว่าสูงที่สุดนับตั้งแต่เดือนตุลาคม 2020 สำหรับสัปดาห์นั้น Wall Street ลดลง -2.3% ถึง -3.1% แต่การสูญเสียในยุโรปนั้นลึกกว่ามาก โดย UK100 ตก -6.1% ในขณะที่ GER30 ร่วงลง -5.6%

ในขณะเดียวกัน ความกลัวต่อผลลัพธ์ของธนาคารกลางที่จะกระชับนโยบายในระยะใกล้จาก BoE และ FOMC นั้นลดลงอย่างรวดเร็ว และนั่นก็ช่วยให้อัตราผลตอบแทนลดลงเช่นกัน อัตราผลตอบแทนของกระทรวงการคลังให้ผลตอบแทนเป็นตัวเลขสองหลัก โดยช่วง 2 ปีที่ผ่านมาลดลงมาอยู่ที่ 0.498% เมื่อใกล้ปิด โดยที่ 10 ปี อยู่ที่ 1.473% Gilt ลดลง 14.5 จุด เป็น 0.819% ในขณะที่ Bund ลดลง 8.7 จุด เป็น -0.341% การมุ่งเน้นไปที่โอไมครอนจะทำให้ตลาดหันเหความสนใจจากข้อมูลสำคัญที่อยู่ข้างหน้า นอกจากนี้ยังมีคิวพูดของเจ้าหน้าที่เฟดอีกมากมาย

ปฏิทินมีการเผยแพร่ข้อมูลสำคัญสองสามรายการในสัปดาห์นี้ แต่มันจะได้รับความสนใจน้อยลง เนื่องจากความกังวลเกี่ยวกับไวรัสโอไมครอนจะทำให้น้ำเสียงกระวนกระวายใจ และแนวโน้มไม่แน่นอนมากขึ้น สัปดาห์นี้โฟกัสไปที่ รายงานการจ้างงานนอกภาคเกษตร (Non-Farm) ในวันศุกร์ เนื่องจาก FOMC ยังไม่ได้ดำเนินการในส่วนที่สองของคำมั่นที่ให้ไว้ การจ้างงานเต็มจำนวน แม้ว่าจะใกล้เข้ามาแล้ว แต่ตอนนี้โอไมครอนจะกลายเป็นจุดสำคัญบนกำแพงแห่งความกังวล เมื่อมีการติดตามการแพร่กระจายพร้อมกับมาตรการบรรเทาผลกระทบต่างๆ สหรัฐอเมริกาและประเทศอื่นๆ กำลังห้ามการเดินทางจากอัฟริกาใต้แล้ว ในขณะเดียวกัน ยังมีเอกสารประกอบการพิจารณาของเจ้าหน้าที่เฟดอีกจำนวนมาก และจะเป็นประโยชน์หากรับฟังความคิดเห็นของพวกเขาเกี่ยวกับสภาพปัจจุบัน แม้ว่าเราจะไม่คาดหวังให้คนใดคนหนึ่งตัดสินล่วงหน้าถึงการตัดสินใจของพวกเขา สำหรับการประชุมนโยบายวันที่ 14-15 ธันวาคม โดยพิจารณาว่าสิ่งต่างๆ เปลี่ยนแปลงไปเร็วเพียงใด

จนกว่าโอไมครอนจะแสดงส่วนที่น่ากลัวที่สุดออกมา อัตราเงินเฟ้อจะยังคงอยู่ในโฟกัสในสัปดาห์นี้ แม้ว่าความสนใจจะเปลี่ยนไปที่ข้อมูลตำแหน่งงานในเดือนพฤศจิกายนของวันศุกร์อย่างรวดเร็ว พร้อมรายงานที่แข็งแกร่งอีกฉบับหนึ่งซึ่งอาจเป็นตัวเร่งปฏิกิริยาที่ FOMC จะประกาศว่าจะเร่งการปรับลด QE ในเดือนธันวาคม ตัวเลขที่สอดคล้องกับการคาดการณ์อาจใกล้เคียงกับการที่เฟดจะเร่งดำเนินการดังที่ประธาน Powell กล่าวว่าเป็นการรวบรวมหลักฐาน ไม่จำเป็นต้องเป็นรายงาน คาดว่าจะ เพิ่มขึ้น 440K ในบัญชีการจ่ายเงินเดือนพฤศจิกายน หลังจากที่เพิ่มขึ้น 531K ในเดือนตุลาคม อัตราว่างงาน น่าจะทรงตัวที่ 4.6% ในเดือนที่สอง ลดลงจาก 4.8% ในเดือนกันยายน ชั่วโมงทำงานจะถือว่าเพิ่มขึ้น 0.3% ในขณะที่สัปดาห์ทำงานอยู่ที่ 34.7 จากเดือนตุลาคม รายได้เฉลี่ยต่อชั่วโมงจะถือว่าเพิ่มขึ้น 0.4% โดยที่ค่าจ้างต่อปีเพิ่มขึ้นเป็น 5.0% จาก 4.9%

ในขณะเดียวกัน จนถึงวันนี้ เงินดอลลาร์สหรัฐอยู่ภายใต้แรงกดดันครั้งใหม่ เนื่องจากความกระวนกระวายใจของไวรัสทำให้เกิดคลื่นของการหลีกเลี่ยงความเสี่ยงอีกระลอกหนึ่ง USDIndex อยู่ที่ 95.74 ต่ำกว่าระดับต่ำสุดของ 6 เซสชั่นที่ 95.75 เมื่อวันศุกร์ ดัชนีดีดตัวขึ้นสู่ระดับสูงสุด 96.44 ในนิวยอร์กเมื่อวันจันทร์ เนื่องจากเทรดเดอร์ส่วนใหญ่พิจารณาว่าความหวาดกลัวของ Omicron ในวันศุกร์นั้นเกินความจริง แต่คำเตือนจาก Moderna ว่าตัวแปรนี้จะส่งผลให้วัคซีนปัจจุบันมีประสิทธิภาพน้อยลงมาก เห็นเทรดเดอร์ทิ้งหุ้นและย้ายกลับเข้าสู่พันธบัตร อัตราผลตอบแทน 10 ปีของสหรัฐฯ ลดลง -7.3 จุด มาอยู่ที่ 1.426% และราคาน้ำมันลดลงมาอยู่ที่ 68.32 ดอลลาร์สหรัฐ

EURUSD เพิ่มขึ้นเป็น 1.1360 ท่ามกลางการเคลื่อนไหวในวงกว้างในสกุลเงินเดียว Bunds มีประสิทธิภาพต่ำกว่าเมื่อเทียบกับตั๋วเงินคลัง ก่อนหน้าตัวเลขเงินเฟ้อยูโรโซนที่ร้อนแรง และเนื่องจากข้อมูลตลาดแรงงานของเยอรมันยังคงดูดีกว่าที่คาดการณ์ไว้ Guindos รองประธาน ECB กล่าวย้ำเมื่อเช้านี้ว่าอัตราเงินเฟ้อมีแนวโน้มว่าจะทรงตัวต่อไปอีกนาน แม้ว่าเจ้าหน้าที่จะพยายามลดความสำคัญของอัตราเงินเฟ้อที่พุ่งสูงขึ้น ซึ่งเห็นว่า HICP ของเยอรมนีพุ่งแตะ 6.0% ต่อปีเมื่อวานนี้ ผลกระทบของไวรัสโอไมครอนยังไม่เป็นที่ทราบแน่ชัด และจนกว่านักวิทยาศาสตร์จะรับมือกับการแพร่กระจายและความรุนแรงของสายพันธุ์ใหม่ได้ดีขึ้น ตลาดก็มีแนวโน้มที่จะยังคงกระวนกระวายใจ อัตราผลตอบแทนยังคงต่ำกว่าระดับสูงสุดเมื่อเร็วๆ นี้ แต่ถึงแม้อาจต้องใช้เวลาสองสัปดาห์ในการยืนยันรายละเอียดทั้งหมดเกี่ยวกับตัวแปรโควิดใหม่ ดูเหมือนว่าไม่น่าเป็นไปได้ที่ Fed จะลด QE ลง และระยะเวลาในการปรับขึ้นอัตราดอกเบี้ยจะได้รับผลกระทบตามขอบเขตการเคลื่อนไหวที่แนะนำในวันศุกร์ อย่างไรก็ตาม จนกว่าจะทราบรายละเอียดเกี่ยวกับตัวแปรนี้อย่างเต็มที่ USD อาจยังคงความไม่แน่นอน

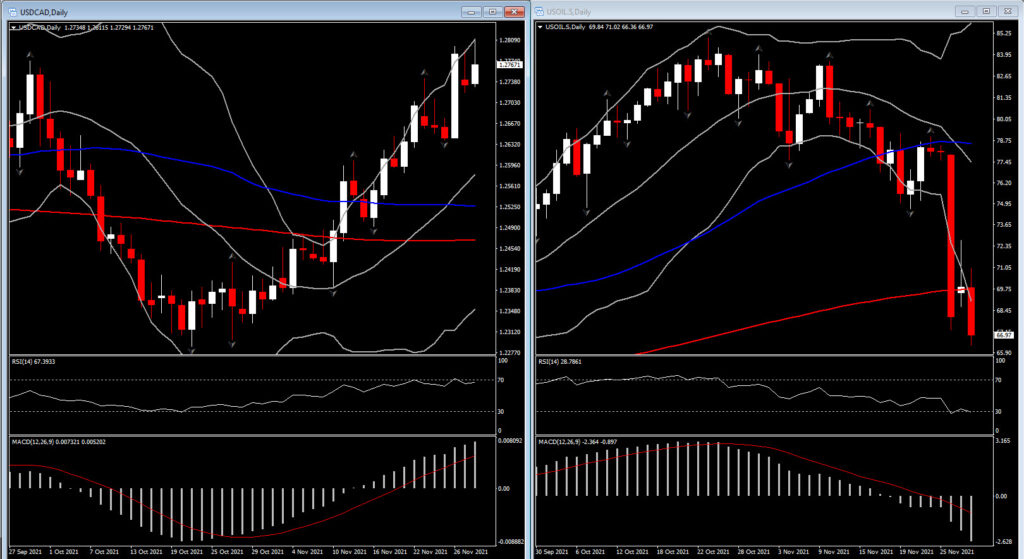

USDCAD ปรับขึ้นเป็น 1.2797 เนื่องจากคลื่นลูกใหม่ของการหลีกเลี่ยงความเสี่ยงได้กระทบกับความเชื่อมั่นในการฟื้นตัวและราคาน้ำมันในตลาดโลก คำเตือนครั้งใหม่ว่าวัคซีนที่มีอยู่จะไม่มีประสิทธิภาพกับตัวแปรโอไมครอนได้กดความเชื่อมั่นและ USOIL ลดลงเหลือเพียง 67.98 ดอลลาร์ในช่วงเช้าของยุโรปซึ่งกดดัน CAD อันที่จริงราคาน้ำมันจะยังคงขับเคลื่อนทิศทาง CAD แม้ว่าเทรดเดอร์จะจับตาดูข้อมูล GDP ของแคนาดาอย่างใกล้ชิดในวันนี้

รองนายกรัฐมนตรี Novak ของรัสเซีย กล่าวว่าการประชุมคณะกรรมการติดตามรัฐมนตรีร่วมของ OPEC+ “ถูกเลื่อนออกไป เพื่อรับข้อมูลเพิ่มเติมเกี่ยวกับเหตุการณ์ปัจจุบัน ซึ่งรวมถึงไวรัสสายพันธุ์ใหม่” หลังจากการคาดคะเนปฏิกิริยาต่อการปล่อยน้ำมันสำรองเชิงกลยุทธ์ ความคิดเห็นเพิ่มเติมเพื่อพูดคุยว่า OPEC+ อาจเลื่อนการเพิ่มกำลังการผลิตตามแผน เนื่องจาก Novak ยืนยันว่าพันธมิตรจะหารือถึง “ความจำเป็นในมาตรการ”

อย่างไรก็ตาม สัปดาห์นี้ยังมีการพูดของเฟดมากมาย รวมถึงประธาน Powell, รองประธาน Clarida และ Williams มันอาจจะเร็วเกินไปสำหรับโอไมครอนในเฟสนี้ ที่พวกเขาจะให้ความกระจ่างเกี่ยวกับความคิดของพวกเขา แต่ความคิดเห็นจาก Bostic ในวันศุกร์ แนะนำว่าเขายังไม่กังวล ประธาน Powell และ Yellen เลขาธิการกระทรวงการคลังจะให้การในพระราชบัญญัติ CARES ต่อหน้าคณะกรรมการการธนาคารวุฒิสภาในวันนี้ และอีกครั้งต่อหน้าคณะกรรมการบริการทางการเงินของสภาผู้แทนราษฎร (วันพุธ) Williams (วันอังคาร) จะพูดในเหตุการณ์ความไม่มั่นคงด้านอาหาร รองประธานเฟด Clarida (วันอังคาร) ที่จะออกจากงานนี้เร็วๆ นี้ กล่าวถึงความเป็นอิสระของเฟด Bostic (วันพฤหัสบดี) จะพูดเกี่ยวกับค่าที่อยู่อาศัยที่สูง และจะเข้าร่วมงาน Reuters ด้วย Daly และ Barkin (วันพฤหัสบดี) จะอยู่ที่ Peterson Institute และ Bullard (วันศุกร์) จะพูดที่ Missouri Bankers’ Association The Beige Book (วันพุธ) มีแนวโน้มที่จะสะท้อนถึงความกังวลเรื่องเงินเฟ้อที่กำลังดำเนินอยู่ ตลอดจนกิจกรรมทางเศรษฐกิจที่ลดลงอีกบางส่วน เช่นเดียวกับในการเปิดตัวเดือนตุลาคม

คลิกเพื่อดู ปฏิทินเศรษฐกิจ หรือ สัมมนาออนไลน์ฟรี

Andria Pichidi

Market Analyst

คำเตือน: เนื้อหานี้ถูกจัดทำขึ้นเพื่อการสื่อสารการตลาดทั่วไป เพื่อเป็นการให้ข้อมูลข่าวสารเท่านั้น และไม่ถือเป็นการวิจัยเพื่อการลงทุนอิสระ ไม่มีส่วนหนึ่งส่วนใดของการสื่อสารนี้ที่ประกอบด้วย หรือควรถูกพิจารณาว่าประกอบด้วย คำแนะนำการลงทุน หรือการชักชวนลงทุน หรือการชักชวนเพื่อวัตถุประสงค์ของการซื้อหรือขายตราสารทางการเงินใดๆ ข้อมูลทั้งหมดถูกรวบรวมจากแหล่งที่เชื่อถือได้ และทุกข้อมูลประกอบด้วยตัวบ่งชี้ผลงานในอดีต ไม่ได้เป็นการรับประกันหรือเป็นตัวบ่งชี้ที่น่าเชื่อถือสำหรับผลงานในอนาคต ผู้ใช้พึงทราบว่าการลงทุนใดๆ ในผลิตภัณฑ์ที่ใช้ Leveraged มีความไม่แน่นอนในระดับหนึ่ง และการลงทุนในลักษณะนี้มีความเกี่ยวข้องกับความเสี่ยงที่สูง ซึ่งผู้ใช้ต้องรับผิดชอบแต่เพียงผู้เดียว ทางเราไม่รับผิดชอบต่อความสูญเสียใดๆ ที่เกิดจากการลงทุนโดยใช้ข้อมูลที่เกิดจากการสื่อสารนี้ การสื่อสารนี้จะต้องไม่ถูกผลิตซ้ำหรือแจกจ่ายต่อ โดยไม่ได้รับอนุญาตเป็นลายลักษณ์อักษรจากทางเรา