Mặc dù có những dấu hiệu về sự suy yếu trên thị trường lao động, tuy nhiên sự chú ý hiện nay đang quay trở lại với lạm phát và tình hình lo ngại về phát triển ngân hàng tại Hoa Kỳ. Ngày càng nhiều ngân hàng đang gặp áp lực do yếu tố uy tín và niềm tin ngày càng suy giảm. Khi khủng hoảng ngân hàng ngày càng trầm trọng, các cơ quan quản lý Hoa Kỳ buộc phải thực hiện các biện pháp, điều này có thể dẫn đến sụp đổ của nhiều ngân hàng hơn. PacWest và First Horizon hiện đang là trọng tâm của sự chú ý.

Quá trình giảm tốc lạm phát dự kiến sẽ mất đà trong báo cáo lạm phát tháng 4, điều này có thể làm chậm lại một số triển vọng giảm lãi suất của Ngân hàng Trung ương Hoa Kỳ. Số liệu lạm phát chính của Hoa Kỳ được dự đoán sẽ tăng khoảng 0,4% và 0,3% cho chỉ số cốt lõi trong tháng 4, sau khi tăng lần lượt 0,1% và 0,4% trong tháng 3. Lạm phát cốt lõi có thể sẽ chậm lại một chút, nhưng sẽ bắt đầu giảm nhanh hơn trong vài tháng tới, do sự suy giảm của thị trường nhà ở phản ánh sự giảm giá cho thuê và giá nhà, cùng với sự cản trở của chuỗi cung ứng toàn cầu và cuộc chiến tranh ở Ukraina đã được giảm nhẹ.

Kết quả như vậy, tuy nhiên không thể dẫn đến những tin đồn rộng rãi về khả năng tăng lãi suất của Fed vào tháng 6. Thậm chí, sau khi Powell từ chối loại trừ việc tăng lãi suất trong tháng 6, các nhà đầu tư vẫn đánh giá khả năng 90% không có hành động nào, với 10% còn lại chỉ ra sự giảm một phần trăm. Thậm chí, vào cuối năm, họ dự đoán sự giảm lãi suất với tổng số hơn 75 bps.

Để giá cả thay đổi và bắt đầu cho thấy dấu hiệu tăng lên khác trong tháng 6, có thể cần một sự bất ngờ về tăng giá mạnh mẽ. Dữ liệu có thể cần cho thấy rằng nền kinh tế Mỹ đang trong tình trạng tốt hơn so với những gì được dự đoán bởi nhiều người, và Fed có thể cần chống lại kỳ vọng của thị trường bằng cách tăng lãi suất vào tháng 6 hoặc giữ nguyên lãi suất ổn định trong suốt mùa hè để kiểm tra khả năng đảo ngược quy mô đầy đủ.

Chủ tịch Ngân hàng Dự trữ Liên bang St. Louis James Bullard đã nhấn mạnh vào thứ Sáu rằng quyết định tăng lãi suất thêm một phần tư điểm phần trăm là một bước tiến tốt.

Tại Economic Club of Minnesota, Bullard cũng bình luận về số liệu mới nhất về việc tạo việc làm ngoài ngành nghề dự kiến được công bố mạnh hơn dự kiến trong tháng 4. Các quan chức Fed nhấn mạnh rằng sẽ cần thời gian để làm mát thị trường lao động chặt chẽ, bởi vì cơ sở của Chính sách Dự trữ Liên bang là để làm chậm sự tăng trưởng, đồng thời tránh rủi ro suy thoái.

Phân Tích Kỹ Thuật

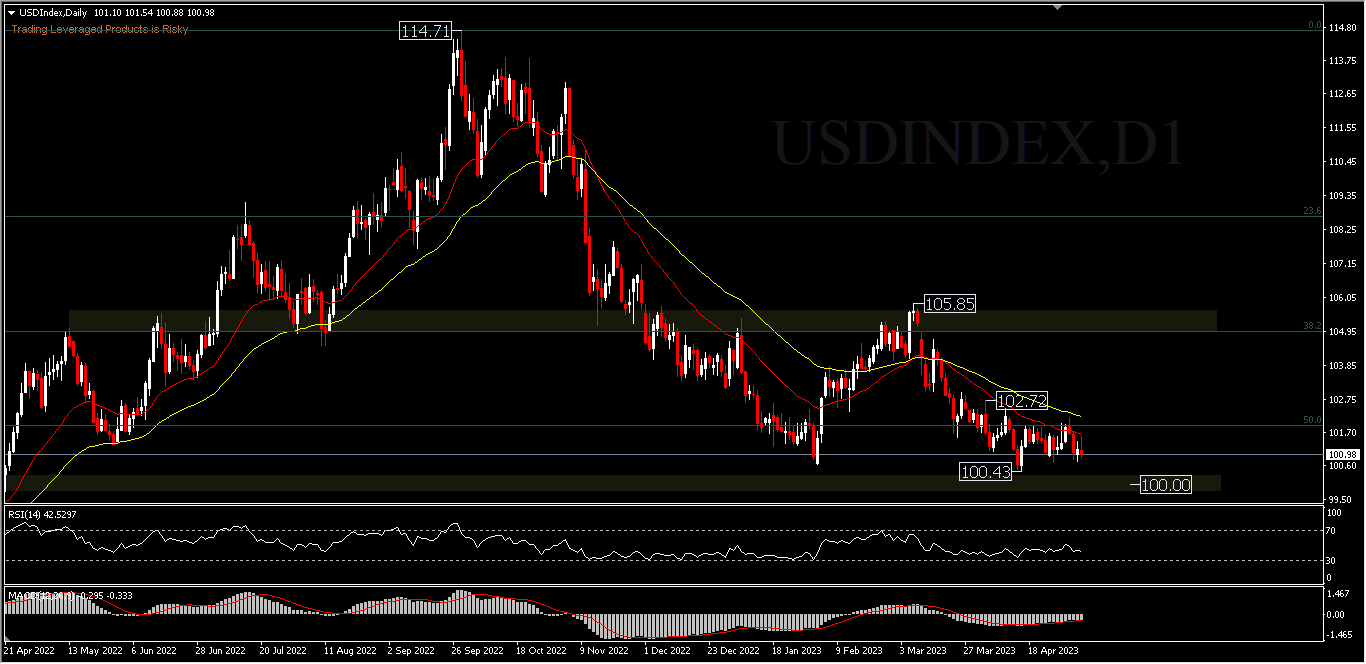

USDIndex, D1 – Việc giảm từ đỉnh 114.71 trên khung thời gian lớn vẫn được xem như là một sóng điều chỉnh với khả năng di chuyển dưới mức triple bottom có thể thử nghiệm mức cảm xúc 100.00 và mức 61.8%FR tại 98.91. Nếu giá cơ bản của triple bottom vẫn duy trì được, việc di chuyển trên mức 102.72 có thể là dấu hiệu cuối cùng của sóng điều chỉnh và chỉ số có thể di chuyển lên phía trên để kiểm tra kháng cự 105.85. Mặc dù sự chênh lệch trong RSI và MACD được quan sát thấy, tuy nhiên chỉ số vẫn tiếp tục di chuyển dưới đường trung bình EMA 26 ngày và 52 ngày.

Sự suy yếu của chỉ số trong tháng 3 – tháng 4 vẫn liên quan đến niềm tin của công chúng vào ngân hàng Mỹ vẫn chưa hồi phục. Tin tức khác cho biết, cổ phiếu của PacWest Bancorp tăng mạnh vào thứ Sáu, sau một đợt giảm mạnh trước đó, vì lo ngại trong lĩnh vực ngân hàng tại Mỹ dường như đã giảm.

Công ty trước đó xác nhận đang tiến hành thảo luận với các đối tác và nhà đầu tư tiềm năng, sau khi có thông tin về khả năng bán hàng đổ vỡ. Sự hồi phục trong ngành ngân hàng địa phương có vẻ được kích thích bởi JPMorgan Chase & Co., đã tăng cấp Western Alliance Bancorp, cùng với Zions Bancorp và Comerica Bank lên cấp độ overweight, có nghĩa là, mong đợi cổ phiếu của họ sẽ có hiệu suất tốt hơn trong tương lai.

Nhấn Vào Đây để theo dõi Lịch kinh tế của chúng tôi.

Ady Phangestu

Chuyên Viên Phân Tích Thị Trường – Văn Phòng Giáo Dục HF – Indonesia

Tuyên bố miễn trừ trách nhiệm: Tài liệu này được cung cấp dưới dạng thông tin tiếp thị chung chỉ nhằm mục đích cung cấp thông tin và không cấu thành một nghiên cứu đầu tư độc lập. Không nội dung nào trong thông tin này có chứa lời khuyên đầu tư hoặc khuyến nghị đầu tư hoặc chào mời nhằm mục đích mua, bán bất kỳ công cụ tài chính nào. Tất cả thông tin cung cấp được thu thập từ các nguồn có uy tín và bất kỳ thông tin nào chứa dấu hiệu về hiệu suất trong quá khứ không phải là sự đảm bảo rằng hoàn toàn đáng tin cậy về hiệu suất trong tương lai. Người dùng thừa nhận rằng bất kỳ khoản đầu tư nào vào sản phẩm đòn bẩy đều được đặc trưng bởi một mức độ không chắc chắn nhất định và bất kỳ khoản đầu tư nào thuộc loại này đều có mức độ rủi ro cao mà người dùng hoàn toàn chịu trách nhiệm về tài sản và trách nhiệm pháp lý. Chúng tôi không chịu trách nhiệm đối với bất kỳ tổn thất nào phát sinh từ bất kỳ khoản đầu tư được thực hiện dựa trên thông tin được cung cấp trong thông báo này. Thông tin bài viết này không được sao chép hoặc phân phối thêm mà không có sự cho phép trước bằng văn bản của chúng tôi.