货币政策

2020年三月对于美联储而言可谓忙得不可开交。3月2日,美联储宣布紧急降息50个基点至1%-1.25%;3月9日,加大隔夜回购规模从1000亿至1500亿美元以及加大定期回购规模从200亿至450亿美元;3月12日,通过回购协议操作向短期信贷市场 “放水” 并注入额外的1.5万亿美元,同时决定购买所有不同期限的国债;3月15日,紧急降息100个基点至0-0.25%零利率区间,同时启动规模高达7000亿美元的QE以用于购买美国国债和按揭抵押证券(MBS)。此外,美联储首度与英欧日加瑞五大央行达成协议为降低货币互换利率采取协调行动;3月17日,重启交易商信贷机制(PDCF)和商业票据融资便利机制(CPFF)以支持一级交易商和商业票据发行商的流动性,同时进行最高5000亿美元的额外隔夜回购操作;3月18日,启动货币市场共同基金流动性工具(MMLF)以协助基金满足赎回要求;3月19日,联手九大央行(韩国、新加坡、澳大利亚、瑞典、巴西、墨西哥、新西兰、挪威、丹麦)建立临时美元流动性安排,同时提升国债和MBS每日的购买规模;3月20日,再度提升MBS每日购买规模从150亿美元至360亿美元以及将MMLF的范围扩大至市政货币市场共同基金;3月23日,美联储释放“大招”,宣布推出无限量QE并将不限量按需买入美债和MBS以恢复信贷市场的正常运作。3月31日,美联储再宣布设立FIMA回购便利,让拥有美国国债的外国央行或国际机构以超低的利率(超额存款准备金利率(IOER)的0.1%+25个基点,共0.35%)向美联储借入美元以有效防止美国国债被抛售并且维持美元信贷流向美国的家庭和企业部门。

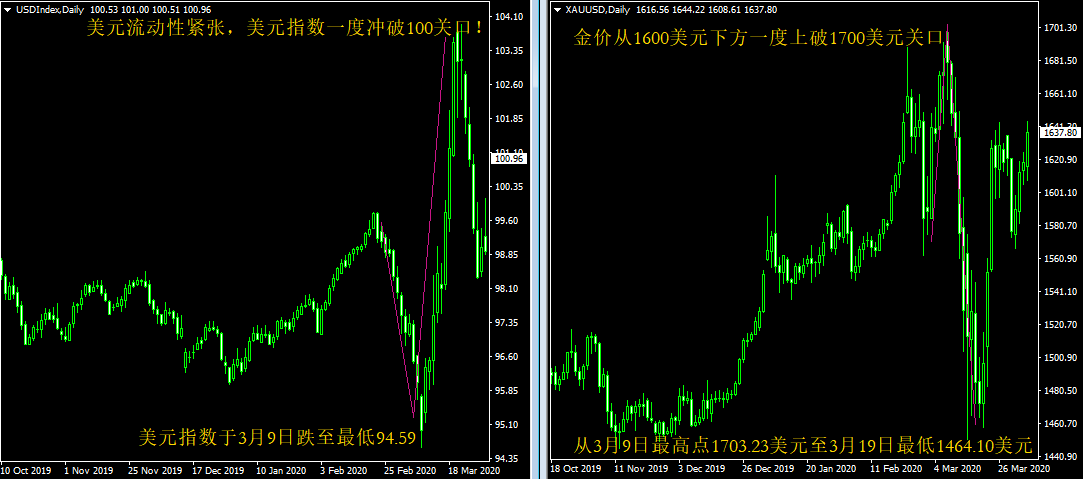

美联储在月初宣布降息以及加大隔夜回购规模后,美元指数一度跌至3月9日所见的最低94.59一线。然而,美联储的如意算盘很快就被残酷的事实打翻:在美元流动性紧张驱使下,美元指数急速反弹并且还强势突破100关口!此外,美股股指更在10天交易日内出现四次熔断行情,跌势惨烈。美联储无可奈何之下,终于宣布推出无限量QE,市场才暂时“止血”。然而,美联储无限量QE带来的“副作用”即是黄金现货市场出现诡异的现象。自美联储在月初宣布降息后,金价从1600美元下方一度上破1700美元关口,接着从3月9日所见的最高点1703.23美元/盎司连续录得九日连跌至最低1464.10美元/盎司。金价在不到十个交易日即录得暴跌逾240美元!美联储祭出无限QE后,市场对于实物金需求的骤升加上各大黄金精炼厂和铸币厂因疫情被迫关停导致该贵金属供应链面临中断。实物金的匮乏更导致了各大交易商黄金报价异常甚至出现阶段性暂停。随后,伦敦金银市场协会(LBMA)要求芝商所(CME)接受伦敦金条以用于美国期货合约的结算。另一方面,CME也宣布推出以100盎司、400盎司或1公斤金条的合约做为弹性交割方式。在LBMA和CME协同合作下,黄金市场流动性紧缺的情况已逐渐缓和,各大交易所的黄金报价也逐渐开始正常化。

目前,我们对于美联储实行的这一系列货币政策能起得多大程度上的效果仍是个未知数。毕竟,与过去美联储在2008年金融危机时只关注支撑银行体系不同,如今几乎每个固定收益产品行业从美国国债到市政债券到货币市场共同基金皆面临压力。同时,美联储的货币政策亦存在“缺陷”。目前,美联储的货币政策并没有包含购买高风险的债券市场领域如高收益债券和杠杆贷款(抵押贷款债务)。有分析指出,这些高风险的债券市场领域在两年内的违约率可能高达15%。此外,美联储购买的无限量抵押贷款支持证券并不适用于非政府相关机构赞助的私人品牌MBS规模较小的市场,其中包括2008年金融危机前发行的债券。随着经济因新冠病毒蔓延而陷入停顿,未来数百万借款人或在还款方面落后。另一方面,美联储宣布无限量QE后的注资规模屡创新高。截至4月1日,路透指出美联储资产负债表规模已达到5. 86万亿美元而流动性互换规模则达到3485亿美元。其资产负债表总额已占了GDP逾6%,相当于美联储整个QE1时期的总增量。美银美林指出,鉴于市场仍充满各种不确定性,美联储的资产负债表至今年年底或将增加约一倍至9万亿美元的规模。

至少,我们比较确定的一点就是美联储大概率在短期内(2021年底前)将维持其0-0.25%水平利率不变直至经济逐渐复苏、就业充分恢复以及通胀率达到美联储对称的2%目标。此外,考虑到经济从极度萎缩向财政赤字极高的复苏过度,美联储或采取某种形式的收益率曲线控制。

财政政策

新冠肺炎疫情对美国经济的冲击不仅让美联储忙得焦头烂额,美国政府亦加入其救市行列。3月27日,美国总统特朗普正式签署2万亿美元经济刺激法案。该法案的具体内容包括:

- 发放1200美元现金予大多数美国成年人以及发放500美元予大多数儿童;收益族群不包括个人年收入9万美元以上以及夫妻收入超过19.8万美元。

- 每周增加600美元的失业保险最多长达四个月。

- 提供贷款(上限为1000万美元)予小企业以支付工人薪资和福利。

- 给予保留雇员的总收入比上一年下降50%或被迫停业的企业税收抵免,其价值不超过危机期间支付工资的50%。

- 雇主仅需在2020年底之间支付50%的工资税,剩下的则在2022年底前支付。

- 创建5000亿美元的纳税人资金池作为企业、州和市政机构的贷款担保或投资。

- 提供1170亿美元的医院和退伍军人医疗保健;提供160亿美元的国家战略药品和医疗用品库存。

- 提供250亿美元拨款予航空公司和提供40亿美元予货运公司以支付工人薪资和福利,同时分别拔出250亿和40亿美元作为贷款和贷款担保。

- 禁止获得贷款的企业回购股票直至贷款偿还一年后。

- 禁止给去年收入超过5万美元的员工加薪。

- 禁止美国总统特朗普、副总统迈克彭斯、各行政部门负责人、国会议员及家属接受紧急纳税人救济。

- 暂停联邦学生贷款还款至9月30日,利息在此期间不计。

显然,美国政府的“直升机撒钱”计划并不能有效缓解经济当前面临的巨大冲击。摩根史丹利经济学家指出,该刺激计划至多只能帮助美国经济在2021年中期之前缩小损失。根据大摩近期发布的报告,美国今年第四季度实际GDP将比2019年同期下跌2.3%。其中,航空业是受新冠疫情最严重的行业。据美国达美航空公司首席执行官巴斯蒂安(Ed Bastian) 透漏,该公司不仅每天面临6000万美元的损失,其营收在接下来的三个月或骤降90%。

此外,该2万亿美元经济刺激方案亦无法有效抑制美国失业率的急剧上升。截至4月3日,美国公布的3月季调后非农就业人口数据录得减少70.1万人,创下2009年3月以来新低。该数据远低于市场预期的减少10万人以及前值的增加27. 3万人。美国3月失业率更触及2017年8月以来高位,从2月录得的3.5%增至4.4%。有分析指出,这是自1975年以来失业率录得的最大单月增幅。稍早,美国申领失业金人数飙涨至历史新高的664.8万人,就业情况不甚乐观。

值得注意的是,这些数据皆取截于“居家隔离令”未发布之前的就业市场表现,因此真实的就业情况可能更为悲观。有投行指出,冠状病毒爆发将导致美国失业率升至10%,失业人数达1500万人。此外,美联储官员的看法更为悲观。克利夫兰联储主席梅斯特在早前接受采访时就曾表示美国失业率或将增至15%,美国经济将陷入 “严重萎缩” 的状态。

此外,有经济学专家指出本次计划的资金占用率为美国政府4.7万亿美元年度支出的一半。随着美国政府将进一步推出新一轮的财政刺激计划,其高企的财政赤字或需要十年甚至数十年的时间才能弥补。正如我们在上一份月度报告曾指出,在新冠疫情能够被有效控制以及疫苗成功研发之前,美联储和政府的“放水”行动皆只能短期“救火”,其主要根源还是来自于疫情爆发导致的全球性需求萎靡。

技术分析

从月线图来看,美元指数于上行通道内平稳运行。整体K线收于50.0黄金水平位以及鳄鱼指标 (Alligator)移动平均线组合上。当前指数正在测试布林带上轨,上方阻力为101.60。随机指标 (Stochastics)形成金叉信号。继2016年12月以及2020年3月突破失败后,美元指数于本月将再度测试101.60关键阻力位。

从月线图来看,美元指数于上行通道内平稳运行。整体K线收于50.0黄金水平位以及鳄鱼指标 (Alligator)移动平均线组合上。当前指数正在测试布林带上轨,上方阻力为101.60。随机指标 (Stochastics)形成金叉信号。继2016年12月以及2020年3月突破失败后,美元指数于本月将再度测试101.60关键阻力位。

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。