在早期的文章中:

我们知道收益率曲线背后隐含的用意是为了衡量投资者对于债券市场以及整体经济发展的预期。理论上来说,短期债券的收益率应低于长期债券的收益率,因为短期的贷款给投资者的风险相对较小。无论如何,收益率曲线应该朝正向发展的。

这现象也可被成为正常的收益率曲线。随着时间的延长和收益率的增加,该曲线将在图表上从左下方向右上方倾斜。这也是我们最常见的情况。

但是,收益率曲线在某些时候可转变陡峭、倒挂甚至平坦。

收益率曲线倒挂:收益率曲线在经济面临衰退的时候将有可能倒挂,短期债券的收益率高于长期债券的收益率。其背后的原理是:经济增长延缓促使投资者更倾向于为他们的资金寻求长期资产的安全。因此,市场对于长期债券的需求上涨而导致其收益率下降。较低的收益率与较低的利率有关,而较低的利率经常与经济衰退呈相互关系。因此,收益率曲线倒挂经常被视为经济将面临衰退的征兆。

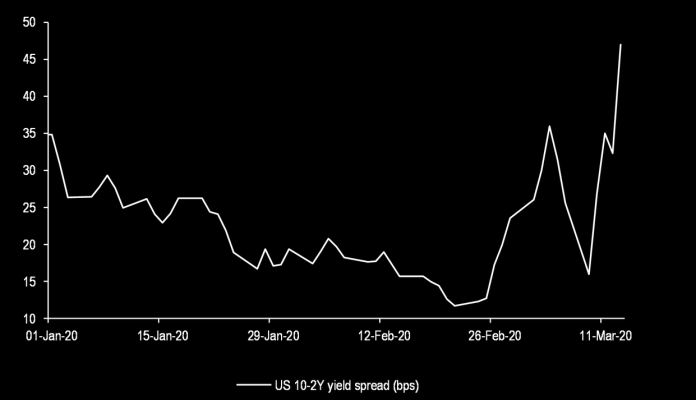

我们在前几天的时候发现美国和欧洲债券呈现陡峭的收益率曲线,因此我们在本文中将接着解释另外两种的收益率曲线。

随着新冠疫情感染病例曲线趋平,市场情绪转变乐观,认为“解封”就在不远期。股市纷纷录得上涨而债券市场表现不一。无论如何,我们发现债券收益率曲线越趋陡峭。那么,陡峭的收益率曲线带来的含义是什么?

陡峭的收益率曲线发生于长期债券和短期债券之间的差异变大时。这情况常见于经济衰退结束之后经济扩张前期。鉴于央行降低利率已缓冲经济衰退,短期利率在这个时候非常低。随着经济开始增长,人们会认为通胀将随之而至。在这一点上,利率的低迷使长期债券投资者担心他们的投资将被锁在低利率中。因此,他们要求更高的利率,并且只有在账期债券收益率提高的情况下才投入资金。

收益率曲线陡峭预示投资者预期经济通胀的上升以及经济将进一步增长。

平坦的收益率曲线代表着什么?

平坦的收益率曲线与陡峭的收益率曲线呈反向关系。

平坦的收益率曲线发生于长期债券和短期债券之间的差异变得越来越小的时候。这个时候,投资者要求更高的长期收益率以抵御通胀降低他们投资标的的未来价值。平坦的收益率曲线也可发生于经济增长缓慢的时候。有时候,央行加息将导致短期利率上涨,收益率曲线则趋平。

利率的上涨导致债券价格下跌,随之而来的就是债券收益率的上涨。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。