自8月初以来,金价基本于三角区域窄幅震荡,然而它并不失投资者对其保持关注。随着央行在2020年大放水并支撑黄金、多数大宗商品以及相关资产至历史高位后,贵金属在过去4周基本处于震荡行情。

尽管8月录得回调,市场情绪从长期来看依旧乐观:大型银行基于金价和通胀之间的关系预测该贵金属将在2021年达到3,000。具体来看,美国银行(Bank of America)预测:

金价在接下来18个月达到3000美元/盎司,这是基于疫情对美国经济带来严重影响进而引发实际利率下滑和美元走弱的结果。多头的参与促进了金价上涨。我们将在接下来6至12个月看到金价延续其上行趋势。

美国银行大宗商品策略师Francisco Blanch对此表达了他的看法。

随着美联储在FOMC会议纪要宣布将其货币政策战略转向采取平均通胀目标制并允许价格在一段时间保持在2%水平以上,市场投资者对于贵金属的看涨情绪持续走强。美联储允许通胀走高并将使用一切可用的工具支撑经济亦增加了其它央行跟随美联储脚步的可能性。上周,欧洲央行行长拉加德显然没有高度重视8月调和消费者物价指数(HICP)录得负值,同时还暗示通缩压力相比6月份时期已有所减弱。这表明委员们目前并不在乎通货膨胀的风险,并且仍致力于执行大规模的宽松货币政策和PEPP计划。

传统上,黄金常被用来对冲通胀——美元购买力减弱之际,黄金将会升值。收益率下滑表明市场预期经济衰退并导致通胀下滑,因此黄金可用来作为对冲工具。因此,在政府赤字扩大(目前为止全球刺激计划达20亿美元)和实际利率处于较低水平的情况下,购买债券并不具有吸引力而持有黄金的机会成本亦将减弱。

因此,本周的美联储FOMC会议纪要、日本央行和英国央行利率决议非常重要。FOMC方面,市场将关注9月经济预测摘要 – 从这里我们或将看到美联储对经济增长和通胀做出重大修订而点阵图应将强调美联储在接下来几年保持利率不变。

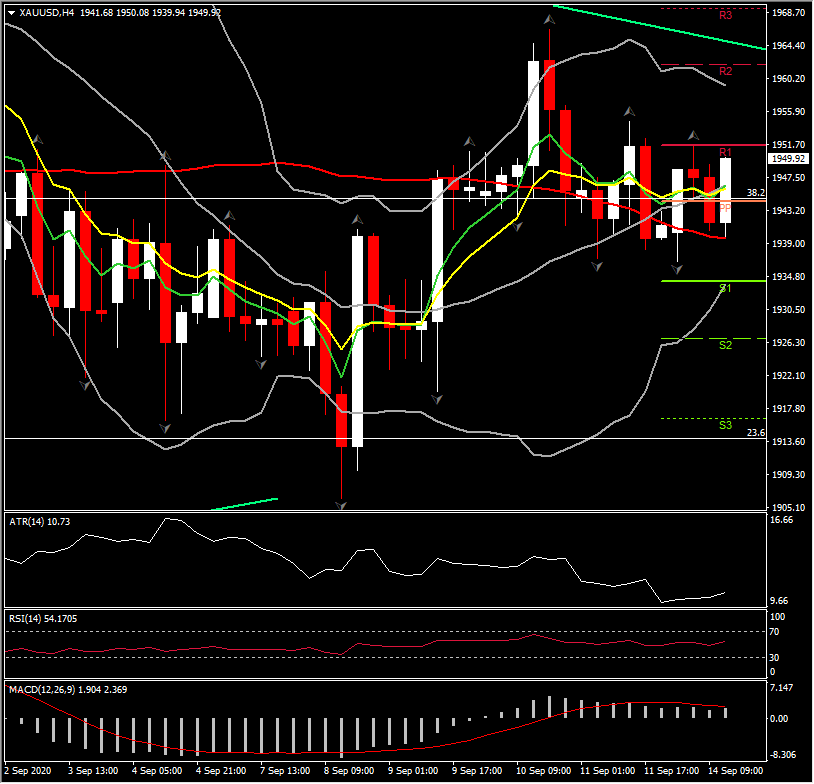

黄金 – 技术分析

当前,我们看见金价仍处于三角区域(1900美元至2015美元)。随着该三角区域临近完整,金价震荡走势或将告终。因此,有效突破该三角区域将为金价提供中期走势方向。如若价格突破1920美元关键水平(下方三角趋势线和50日均线),接下来的支撑见于1900美元。如若价格涨破1970美元(自历史高位所见的50%斐波那契回调水平),那么金价或将持续走高。

另一方面,动能指标反映了中长期金价偏向上行风险而日内多空强弱指数(RSI)和MACD双线交投于0值附近预示着短期市场不确定性的风险;日线和周线指标则标示着看涨情绪。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。