美国大选在过去以来普遍被认为是一件可导致市场动荡不安的事件。 与其它政治或央行政策一致,市场对美国选举的各种预期和投机尤其明显。正如我们在第四季度展望报告指出,市场基本定价于拜登将胜选,整体来看市场情绪仍偏向谨慎乐观,美元跌至2018年低位区域。

选举年资金流量,1993-2020

从历史数据来看,选举年不确定因素促使市场参与者将他们的投资从股票和债券基金市场转移至货币市场基金。2020年亦无例外,然而特别的是与过去的选举年相比,我们看到了大量资金流入货币资产,其中原因包括了疫情危机导致美国和全球经济低迷、中美紧张关系、多个地区陷入封锁、财政刺激力度不足、英国脱欧摩擦以及市场对欧洲经济出现二度衰退的恐惧。

随着风险溢价扩大,2020年截至6月30日的货币资金中的现金余额飙升至980美元。然而,一旦不确定性因素消退,我们或将看到股市的波动性和交易量再次飙升,这是因为在过去低利率时期,股市常被认为是具有吸引力并且更稳定的资产。从中期来看,如若当前情况依旧,预计市场波动性在选举后不管结果如何都将进一步上升;这些结果包括拜登胜选并且民主党统领国会多数票、拜登胜选但国会分裂或特朗普胜选而国会分裂。

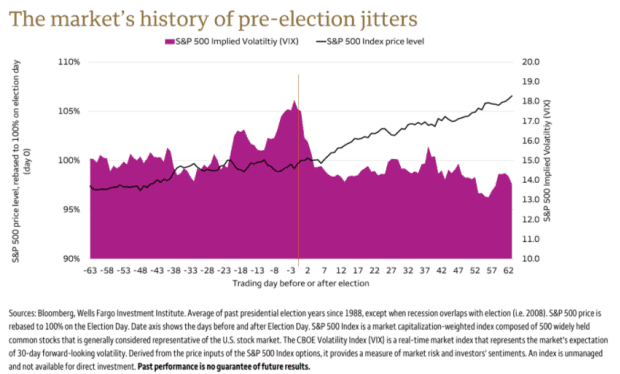

另一方面,富国银行投资研究所的图表显示,基于自1998年以来的选举(不含2008年经济衰退时期),大选前后USA500隐含波动率指数以及USA500指数的表现。该图表显示了有趣的现象,尽管波动率非常高,USA500倾向于在大选前的一个月内疲软/区间震荡;大选过后,USA500价格持续走高,尽管波动率已显著下滑。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。