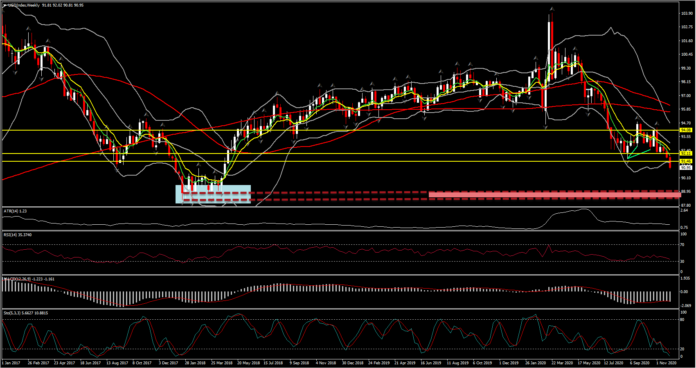

美元指数刷新32个月年内低位于90.93。该指数已连续三周录得下滑,且在过去五周亦录得四周的跌幅。

全球资产市场热情沸腾,市场亦“定价”于疫苗方面的乐观消息以及逐渐明朗的美国政治。12月一度被喻为市场下跌的月份(虽然近几年情况并非如此),美国银行全球基金经理近期的调查发现,现金持有量已降至大流行前的水平。

投资者情绪仍未转变悲观(这情况将支撑美元),尽管北半球冬季的来临将带来一系列的挑战,市场长期观点仍倾向于看涨。全球财政和货币刺激、低利率、消费者支出随着市场预期回归正常生活而有望高涨(当前家庭储蓄率在大流行期间已录得强劲上涨)将有助投资者保持乐观情绪。

然而,这些因素导致美元承压,此前表现出色的FAANG股票组合转变为表现逊色。资产泡沫已开始形成并且终将面临被刺破的可能。美元走弱提振了欧元/美元,该货币兑于周一和周三持续上穿重要水平。11月欧元区通胀年率初值录得-0.3%,与美国的高通胀率形成鲜明对比(美国10月通胀年率录得1.3%)。通胀促使美国实际利率疲软而欧元区实际利率走高,因而推动了欧元/美元的名义水平至较高的位置。欧元/美元今日录得上涨并刷新32周高位于1.2138。

美国方面,乐观的疫苗消息以及短暂的通货紧缩令债券承压。此外,国债收益率持续走高并随着市场对复苏的乐观预期而触及多周峰值。此外,民主党领导支持两党拟议的9080亿美元的协议。麦康奈尔预示或将在本周达成协议而特朗普总统将签署该协议。

然而,随着30年期和10年期债券收益率测试多周高位,债券价格或持续走弱。 30年期和10年期债券收益率分别测试1.71%和0.957%。对于债券持有者而言,他们的收益或随着政策制定者表示对利率没必要的上涨予以限制而受到影响。新增病毒感染病例激增以及经济封锁冲击将威胁经济复苏,并且影响当前债券走势。鲍威尔主席在本周的证词中再次重申了这一立场。联邦市场公开委员会可能于12月15日至16日决定延长量化宽松期限的概率为50-50。

因此,市场走势在短期内或较为动荡,而多头正寻求美联储做出干预并通过更多宽松措施以压低利率。

美国实际利率为负、美联储保持长期低利率甚至扩大购债规模将不利于美元;展望2021年,大规模疫苗接种应将重启经济且股市持续高涨,这对于美元而言又是另一利空因素。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。