本周关键的第一季度财报季将正式开始,许多美国主要银行都将公布业绩,预计结果将远超市场共识,这可能会让多头高兴。但是会是这种情况吗?如果是的话,那又如何呢?正如高盛和摩根大通所说,第一季度是收益增长的顶峰。尽管绝对增长仍然处于非常健康的水平,但市场仍存在强大的下行力量。

然而,投资者似乎在等待新的催化剂,然后进一步推高估值;在病毒和疫苗加剧复杂的背景下,财报季成为当前的主要关注点。

因此,本周余下的时间里都将充斥各企业的收益报告,其中包括来自联合健康集团、美国银行、百事可乐、花旗集团、贝莱德、美国Bancorp、Trust Financial、PPG、达美航空、J.B. Hunt、摩根士丹利、HDFC银行、PNC Financial、纽约梅隆银行、State Street、堪萨斯城南部、Citizens Financial以及Ally Financial的报告。

因此,今天的焦点转向美国银行和花旗集团及其2021年第一季度收益报告。

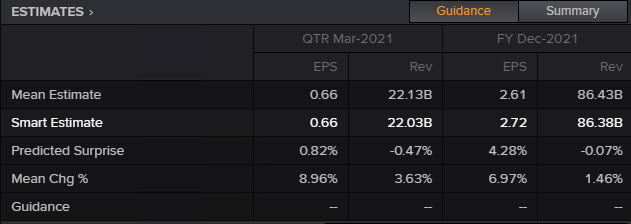

美国银行(#BankofAmerica 或 BOA)的共识建议是“买入”,尽管根据Eikon Reuters终端的多数共识建议,利润可能会超出预期而收益可能会减少。根据Zacks Investment Research的调查,截至2021年3月的财政季度报告预计,其每股收益(EPS)同比去年可能录得将近四分之一的反弹,从0.40美元升至0.65美元。路透社Eikon对于每股收益的预期相似,而该公司的利润预计将比一年前小幅下降至220.3亿美元(Eikon),平均变化为3.63%。

由于信贷损失准备金环比连续下降,BOA在过去两个季度中的盈利均超过预期,而其利润却受到核心银行的疲软影响,该银行的业务严重依赖于此。正如《福布斯》所指出,该公司的净利息收入同比去年下降了11%,约占总收入的50%。尽管事实上金融部门是“通货再膨胀”贸易的主要受益者,而1.9万亿美元的刺激法案和拟议的2.25万亿美元的基础设施法案都可能继续利好银行业,但净利息下降导致BOA在2020全年的收入录得下滑,尽管更高的销售量和交易量以及投资银行业务收入带动了全球市场部门增长了20%。

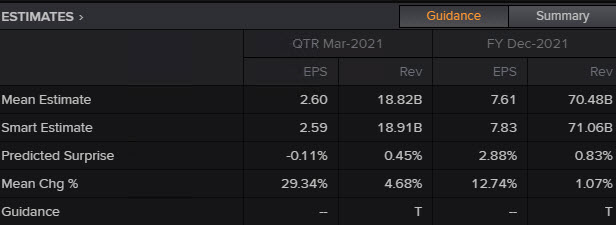

就花旗集团而言,情况略有不同,因为该银行的大流行准备金几乎占该银行市值的10%。但是,随着越来越多的美国人接种疫苗,且政府推出更多的刺激措施,银行信贷模式对银行释放部分现金的压力也将越来越大。这意味着花旗集团将比其他大型银行面临更少的压力。最重要的是,花旗集团总体而言处于更好的状态,因为证券市场的交易活动上涨以及承销交易量的增加促进了所有主要银行的交易和投资银行业务收入,花旗集团也是如此。此外,随着刺激措施的发展和可能的疫苗接种的发展(到目前为止,美国已有1.19亿人接种了冠状病毒疫苗),预计2021年第一季度的拨备将进一步减少,从而提高其盈利能力。

因此,市场预计花旗集团即将公布的经调整后每股收益为2.60美元,而去年同期为1.06美元。根据Eikon 组织的分析师估计,该收入为188.2亿美元,比2020年第一季度低约9%。

从技术的角度来看,无论结果如何,市场预计美国银行和花旗集团的业绩将超过预期,而利润可能会不及预期。两家银行在技术上仍然看涨,交易价格分别位于其20日和50日移动均线上方。今天,花旗集团的股价为72.90美元,低于2021年的高点76.13美元,但仍处于3年高位。 #BankofAmerica的收盘价为39.86美元,仅次于纪录高点,斐波那契扩展显示下一个阻力区域为42美元和45.30美元水平。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。