周二的第二季度收益开始乏善可陈。来自摩根大通和高盛的巨大收益被对收入的担忧所掩盖,许多优势已黯淡。

美国:比预期要热得多的 CPI 以及 30 年期债券拍卖需求低迷成为了美国国债抛售的有力组合。这一组合也让华尔街感到沉重。 6 月份总体和核心 CPI 均上涨 0.9%,是整体指数预期的两倍多,也是扣除食品和能源部分前预期的 3 倍。前者录得2008 年 6 月以来的最大涨幅,而后者则是 录得1981 年末以来的最大涨幅。

亚洲:尽管整个亚太地区的债券都面临压力,在新西兰央行意外决定在 7 月 23 日之前结束大规模资产购买后,新西兰的 10 年期利率飙升 7.3 个基点至 1.73%。股市大多表现不佳,尽管某些地区延长了限制措施,ASX仍上涨了 0.4%。 JPN225 为 -0.3%。 NZX 50 下跌 -0.5%。英国 CPI 通胀意外地从上个月的同比增长 2.1% 跃升至同比增长 2.5%。一轮强劲的数字,PPI 读数显示价格压力略有放缓。英国央行官方表示通胀超调将是暂时的,但在今天一轮高于预期的数据之后,本周晚些时候的劳动力市场数据将受到密切关注。

美联储主席鲍威尔的证词预览:鲍威尔主席前往国会山发表他的半年度货币政策报告(又名汉弗莱霍金斯),在 CPI 再次大幅上涨后,他的评论将受到特别审查。然而,虽然他可能会表示价格压力高于美联储的预期,但我们预计他会重申价格压力应该是“暂时的”,这主要来自于基数效应以及重新开放和供应链限制的供需影响的函数。他还将重申,由于劳动力市场尚未完全复苏,联邦公开市场委员会尚未准备好开始撤回宽松政策。他不会给出退出量化宽松的时间表。

外汇市场:GER30 和 UK100 分别下跌 -0.1% 和 -0.007%,而美国指数期货仍然窄幅震荡,USA100 表现优异。在新西兰央行的强硬转向之后,纽元上涨。美元从稳定走弱,美元兑日元为 110.53。欧元和英镑兑美元大幅走软,尽管欧元兑美元仍低于 1.18 且英镑低于 1.39。与此同时,美原油的价格为每桶 75.06 美元。

今天——今天发布的数据重点关注美国 6 月 PPI、加拿大央行货币政策和新闻发布会以及美联储主席鲍威尔的首日证词。收益日历包括美国银行、富国银行、花旗集团和 黑石集团。

各国央行可能会在今年晚些时候逐步减少超乎寻常的刺激力度,但货币政策在未来很长一段时间内仍将保持宽松,这应该会让经济渡过病毒带来的重挫。

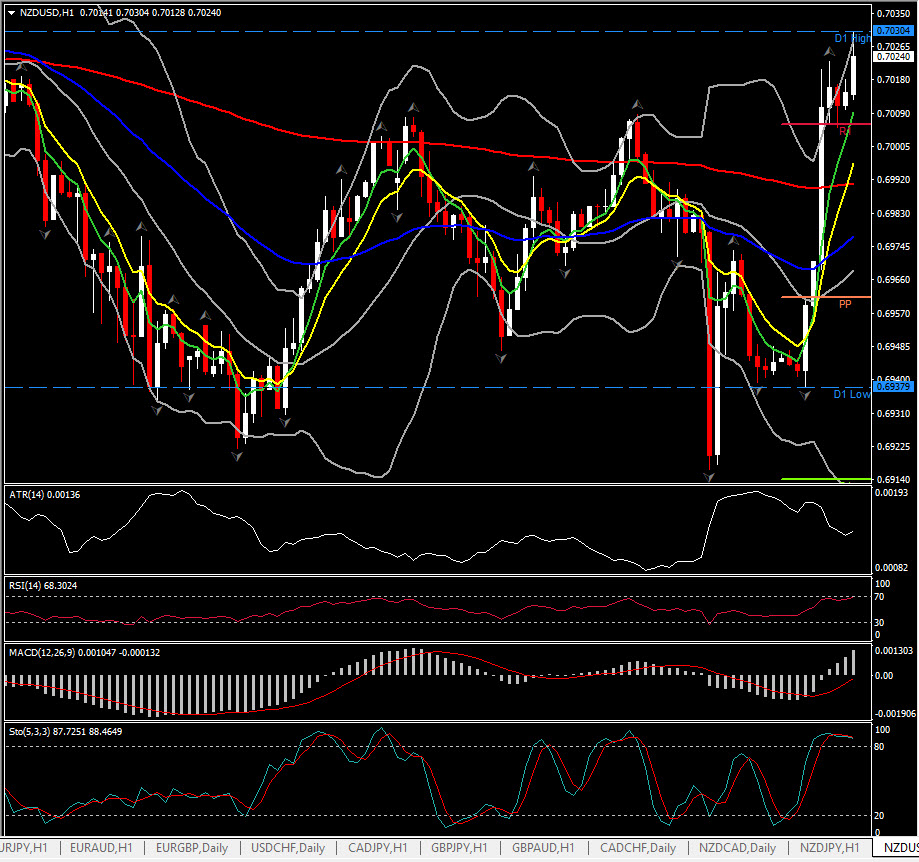

波幅最大的货币对 @ (07:00 GMT) 纽元兑美元 (+1.20%)。新西兰联储出人意料的举动后,纽元飙升至 0.7030。除了随机指标趋于平缓并进入超买区域外,动量指标仍处于积极配置状态,这意味着潜在的横盘整理。均线快线对齐走高。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。