随着情绪稳定,欧洲股市普遍走高。指数在昨天的抛售后反弹,虽然脱离了早先的高点, 但GER30 和 UK100仍分别上涨 0.3% 和 0.5%。美国期货也广泛上涨,其中USA30 指数领涨 0.5% 。

市场已经开始减少对缩减的预期,并且有一些建议认为澳洲联储实际上可能会增加而不是缩减量化宽松。英国央行哈斯克尔警告过早采取紧缩措施的风险,以及欧洲央行也可能将在周四会议前瞻指引中强化鸽派信息。病毒的发展仍然是重点,但必须结合背景。由于传染性更强的 Delta 变体发病率正在上升,但在德国和法国仍然相对较低,与此同时,疫苗接种计划也在推进。尽管英国对法国的 Beta 变种发出了警报,但研究表明,这是一种温和的变种,主要存在于印度洋的一个法国岛屿上,众所周知,疫苗可能无法预防所有感染。与此同时,英国的 7 天发病率为 473,仅次于度假热点塞浦路斯,相比之下,法国的发病率略低于 90,德国约为 11。

由于病毒的发展突显出大流行尚未结束,欧洲央行将在本周余下的时间里成为焦点。在这种背景下,行长拉加德似乎准备在即将举行的 7 月 22 日理事会会议上加强前瞻性指导的鸽派基调。这并不意味着央行不会慢慢准备缩减措施,但即使没有挫折,欧洲央行确实开始按计划缩减每月资产购买目标并逐步淘汰PEPP,货币政策仍将保持极端宽松和加息将很长一段时间不会在日程上。

强化的前瞻指引将为缩减采购水平奠定基础,这仍将在 9 月的会议上进行,并附有下一组预测。与此同时,PEPP 的决定可能要到 12 月才能做出,并且可能会加强其他资产购买计划,这些计划可能无法在购买分配上提供同样的灵活性,但如有必要,它仍为央行提供再次加大支持力度的空间。

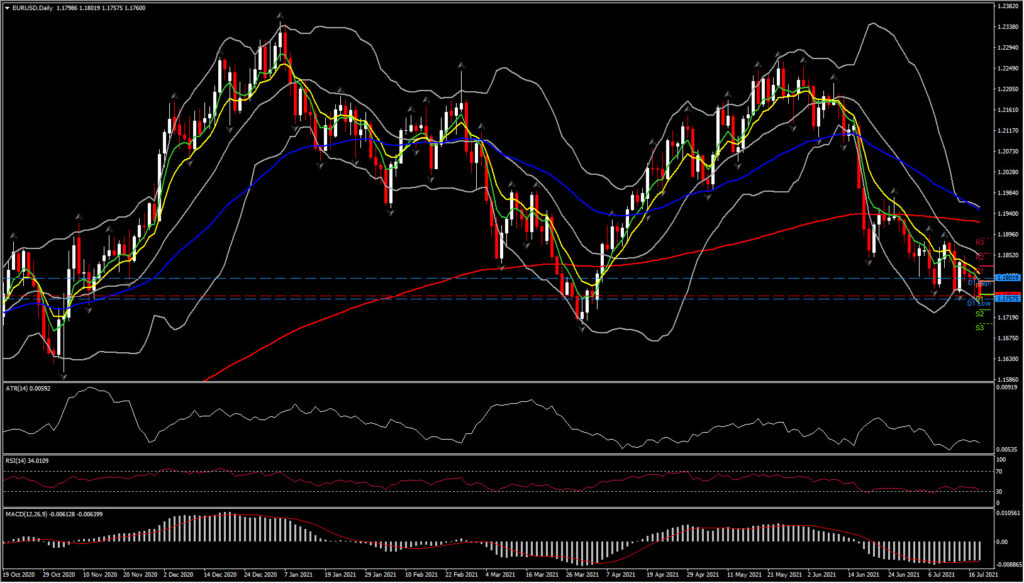

欧元兑美元在昨天和今天跌至三个半月低点 1.1764 后找到了立足点。美元的避险需求令该货币对承压,但今天尘埃落定,欧洲股市和美国股指期货反弹,但无法缓解欧元兑美元的压力。

至于欧元,欧元区 6 月份的通胀数据显示,与美国和英国相比,欧洲的价格压力明显更大,而且欧洲央行政策成员在很大程度上继续唱着鸽派的赞美诗。美联储和欧洲央行都保持鸽派立场,都在追求持续接近零的利率政策(欧元兑美元中性)。美国通胀高于欧元区通胀(欧元兑美元看涨),但美国经济增长超过欧元区(欧元兑美元看跌)。与此同时,美国出现经常账户赤字,欧元区出现经常账户盈余(欧元兑美元看涨),尽管这对货币的影响可能会被美国的资本流入所抵消,甚至超过抵消美国和欧元区之间的持续增长差异(欧元兑美元可能看跌)。周期性的避险影响也在其中,美元在全球市场避险情绪高涨期间往往表现出色。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。