美国银行业巨头——摩根大通、花旗集团和富国银行定于 1 月 14 日(星期五)开市前发布第四季度收益报告。作为占美国所有银行资产 50% 的四大银行之一(包括美国银行),增长前景总体上保持乐观,我们将从宏观经济学的角度和这些金融服务巨头的一些核心基本面进行讨论。

概观:

尽管存在供应链挑战、通胀过热和大流行不确定性等问题,但美国经济仍然坚挺。这确实有利于银行业,尤其是在人们不再担心全球经济长期衰退的情况下。疫苗推出后增长的前景、更高的利率、贷款增长和银行利润率改善、信用卡支出增加、 IPO 活动增加、并购狂潮、贷款损失准备金的逆转、股票回购的增加——这些因素可能被视为有利于近期的银行业。

图 1:道琼斯美国银行指数。资料来源:Market Watch

截至 1 月 7 日更新的最新数据,道琼斯美国银行指数创下 632.32 的历史新高,环比上涨 8.20%,同比去年上涨 35.03%。该指数的表现甚至优于标普 500 指数,后者较上月录得-0.74%,仅较一年前上涨 22.29%。这表明人们对银行业的情绪仍然乐观,而另一方面,有消息称美联储很快会加息可能会伤害美国股市(市场在去年 12 月进行了定价;尽管情况并非总是如此,因为事实上,自 1990 年美联储采取鹰派行动以来,股市仅有两年经历了下跌)。

简而言之,虽然目前的情况似乎有利于银行,但仍需要考虑变种病毒的发展以及当前应对这种情况的措施的有效性。如果疫苗继续证明其在预防严重并发症或死亡方面的有效性,则可以防止医疗系统崩溃甚至大规模封锁,从而将对经济和银行业的负面影响降至最低。此外,其他一些风险因素,如失业率上升、意外地缘政治事件导致衰退、资本市场的风险不利环境可能使银行业处于不利地位。

摩根大通

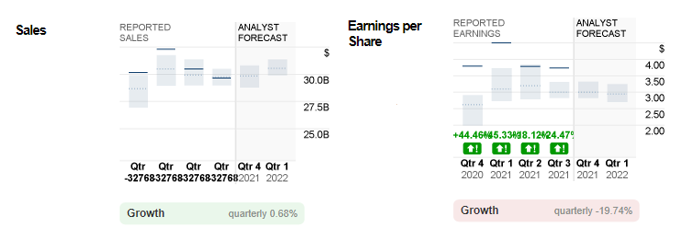

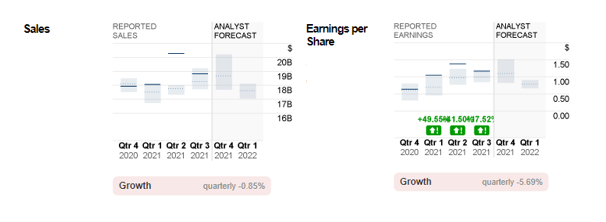

图 2:摩根大通季度报告的销售额和每股收益。资料来源:CNN Business

在即将发布的第 4 季度报告中,共识前景仍然喜忧参半,其中销售收入预计将达到 298亿美元,环比上月增长 0.68%,同比去年增长 0.23% 。另一方面,每股收益预计将环比上月下降 19%,同比去年下滑20% 至 3.00 美元。

尽管如此,分析师的共识仍然是积极的,买入评级保持不变:

“我们预计第 4 季度的核心业绩将以略高的净利息收入和强劲的投资银行业务为标志,这抵消了交易和抵押银行业务收入的进一步正常化以及由于通货膨胀和收入增加导致的一些进一步的支出增长” —— 摩根大通分析师 Vivek Juneja

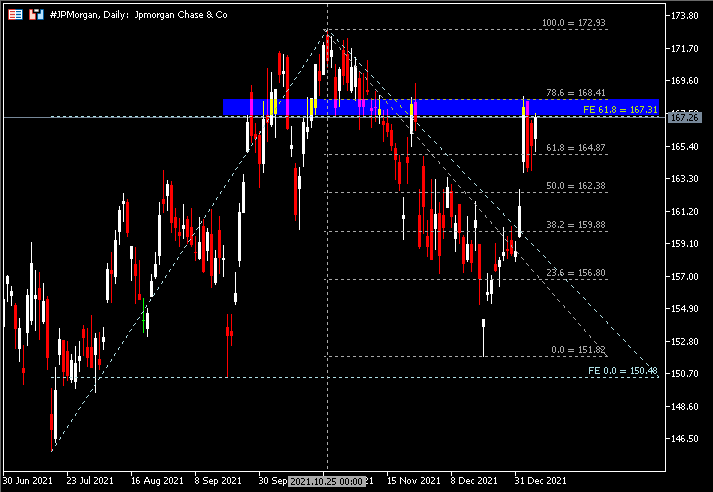

技术分析:

#JPMorgan 股价在去年第四季度一直处于看跌趋势,最高为 172.93 美元。该银行的股价随后从 12 月 20 日的 151.82 美元的低点中反弹,收复了本季度超过 70% 的损失。

最新的价格走势显示,#JPMorgan 仍远低于分析师预期的中值(184 美元)达10%。它目前正在测试关键阻力区 167.30-168.40 美元。成功的看涨突破可能表明该银行的股价将其涨幅扩大至 2021 年第四季度的峰值,即 172.93 美元。否则,未能突破阻力区可能表明股价经历技术修正,走向支撑位 164.90 美元(FR 61.8%)、162.40 美元(FR 50.0%)和 159.90 美元(FR 38.2)。

花旗集团

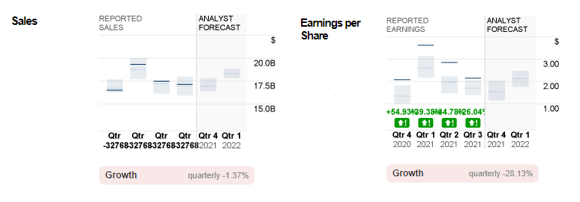

图 3:花旗集团季度报告的销售额和每股收益。资料来源:CNN Business

花旗集团报告销售额的共识估计为169亿美元,比上一季度下降 1.74%,但较去年同期增长 2.4%。对于每股收益,预计将环比减少近 28%和同比去年减少 25% 至 1.55 美元。

尽管预测不太乐观,但市场对花旗集团的业务前景和强劲的基本面给予“买入”评级,情绪依然乐观。上一季度,花旗以普通股回购和分红的形式向股东返还总计 40 亿美元;净收入比一年前增长 48%;收入(不包括澳大利亚消费者销售业务的影响)比上年增长 3%;每股收益比去年同期增长 58%;每股账面价值和每股有形账面价值分别增长 9% 和 10%——这些关键指标可能意味着花旗集团在短期内仍能提供稳定的业绩。

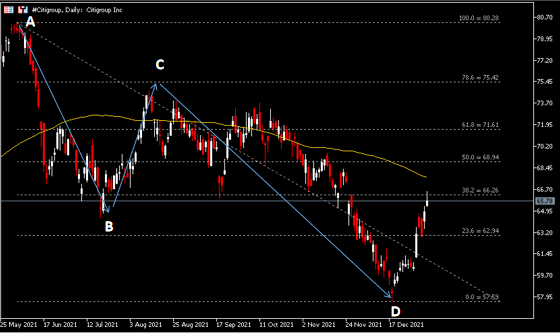

技术分析:

日线图显示#Citigroup 股价在 ABCD 模式完成后从 2021 年的低点反弹。自 80.28 美元的高位下跌以来,该银行的股价已经收复了 36% 的损失。 66.25 美元(FR 38.2%)是最近关注的阻力位,其次是 100-SMA。突破这些水平可能表明#Citigroup 扩大其看涨势头以测试 68.95 美元(FR 61.8%),然后是 75.42 美元(FR 78.6%)。另一方面,如果突破不成功,值得关注的支撑位为 62.95 美元(FR 23.6%),以及ABCD 的末端,为 57.59 美元。

富国银行

图 4:富国银行季度报告的销售额和每股收益。资料来源:CNN Business

对于富国银行,分析师对销售收入的预测为187亿美元,比上一季度下降 0.53%,但比去年同期增长 4.47%。每股收益预计为 1.10 美元,较上一季度下降近 6%,但较去年同期增长 83%。总体而言,市场维持对银行的买入评级,富国银行也不例外。

据 Zacks 称,基于强大的存款基础、稳健的流动性、审慎的费用管理、信用质量正常化、健康的资产负债表和信用评级以及令人印象深刻的资本部署计划等原因,富国银行预计将在同行中保持竞争力。

技术分析:

日线图显示,#WellsFargo 股价自 2020 年 10 月下旬在 20.76 美元获得支撑位以来一直处于强劲的看涨势头。该银行的股价继续向北扩大势头,此前该股在 2022 年的第二个交易日高开走高并收于去年的高点(52.56 美元)之上。55.55 美元 – 56.55 美元将是最近关注的阻力区。突破该区域将表明#WellsFargo 继续测试心理水平 60 美元,然后是下一个阻力位 61.30 美元。否则,未能突破阻力区 55.55 美元 – 56.55 美元可能表明股价延续跌势,至去年高点 (52.56 美元) 或 FE 61.8% (52.00 美元),随后是 48.90 美元 (FR 61.8%) 和 46.25 美元 (去年 12 月的低点) 。

点击这里以浏览我们的经济日历

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。