近期市况:

汇市方面,美元指数续创2002年10月以来新高,日内一度站上108水平;美国10年期和2年期国债收益率则回调下跌,分别收于2.99%和3.07%。

非美货币方面,欧元兑美元续刷2020年12月以来新低,逼近1.00关口;英镑兑美元回调下挫并再度跌破1.19,报1.1889;美元兑日元创1998年9月以来新高,收于137.40;纽元、澳元兑美元分别创2020年5月、6月以来新低,报0.6110和0.6731;美元兑加元震荡上涨至1.30水平;美元兑瑞郎录得7日连涨,报0.9830。

在贵金属市场,现货黄金和现货白银皆温和承压,收于1734美元/盎司和19.06美元/盎司。

油市方面,美原油涨势暂缓,隔夜小幅收跌于103.34美元/桶。

近期关键事件:

多头押注加码,美元成大赢家。

美元持续引领其它货币,昨日一度站上108关口,续创2002年10月以来新高。显然,继非农报告出炉后,加上通胀高烧未退,市场对美联储在接下来的FOMC会议加息75个基点的预期升温。早些时候,亚特兰大联储主席博斯蒂克对于该加息幅度表示支持,并认为经济不会因此遭遇长期损害。此外,避险需求从某种程度上也提振了美元。各项数据也显示了投机者基本看涨美元,上周对美元的净多头押注达到136.2亿美元。自今年以来,美元已经超过25天升值0.5%或更多,为2015年以来可比时期中最多的。

本周三,市场预计美国通胀数据CPI将进一步增长8.7%,此前为8.6%;季调后月率则预期与前值保持一致,报1.0%。从宏观的角度来看,纽约联储调查显示美国消费者预计未来1年通胀中值达到6.8%,为2013年调查开始以来的最高读数。无论如何,大部分美国消费者预期3年通胀中值将缓和至3.6%,远低于去年十月的4.2%。从家庭财务状况来看,美国消费者预计未来1年家庭收入增长中值略升值3.2%(此前为3.0%),而支出增长中值则下滑至8.4%(此前为9.0%)。总体来看,居民自2008年后持续去杠杆并保持在低位,尽管企业方面的收入和债务会面临压力,但大概率美国经济至多进入“浅衰退——这也将为美联储的紧收货币政策打了一剂强心剂。

另一方面,欧元兑美元续刷2020年12月以来新低,逼近1.00关口。值得注意的上行风险是,近期欧洲央行委员陆续释放了鹰派信号。大部分政策制定者支持在7月加息25个基点,而霍尔兹曼则更立场更加鹰派,支持央行加息75个基点,并在通胀未得到改善的情况下在9月前加息高达125个基点。后者与欧洲央行的“循序渐进”的模式大相径庭。任何“出乎意料”的言论或政策都将刺激参与者的情绪,从而造成市场较大的波动。

主要品种走势分析:

美元指数

(美元指数日线图 来源:HFM)

日线图显示美元指数强势上涨,当前测试107.90阻力。从MACD来看,快慢线向上扩张,白色动能柱温和放量。指数走势基本和动能柱的变化一致。

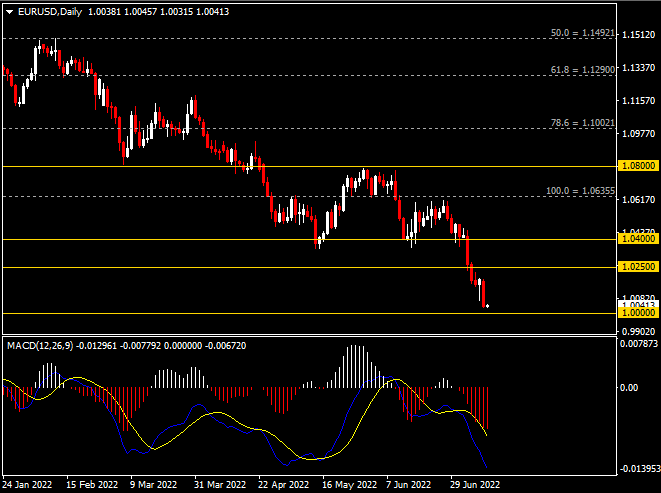

欧元兑美元

(欧元兑美元日线图 来源:HFM)

日线图显示欧元兑美元空头动能加剧,当前逼近1.00关键支撑。从MACD来看,快慢线向下扩张,红色动能柱持续放量。汇价走势基本和动能柱的变化一致。

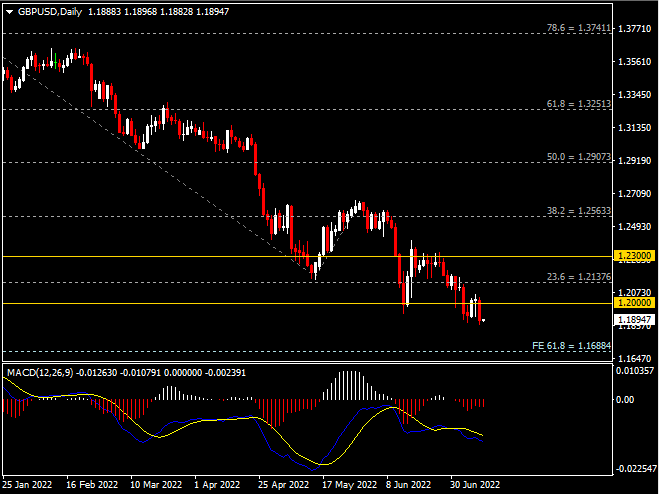

英镑兑美元

(英镑兑美元日线图 来源:HFM)

日线图显示英镑兑美元震荡下挫,当前承压于1.20阻力。从MACD来看,快慢线向下运行,红色动能柱恢复增量。汇价走势基本和动能柱的变化一致。

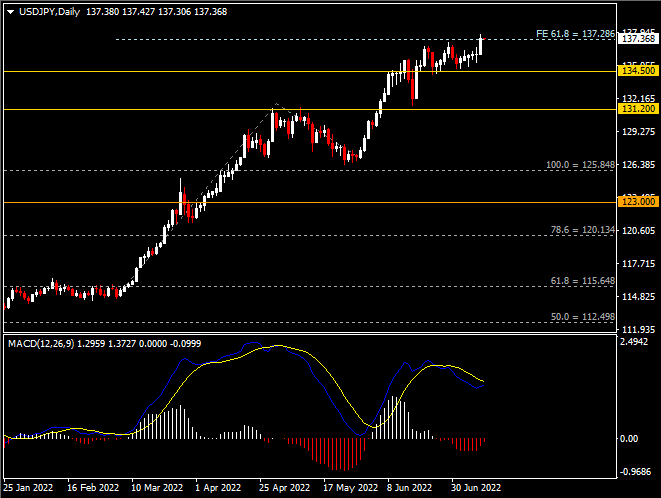

美元兑日元

(美元兑日元日线图 来源:HFM)

日线图显示美元兑日元震荡上涨,当前测试137.30阻力。从MACD来看,快慢线逐渐收窄,红色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

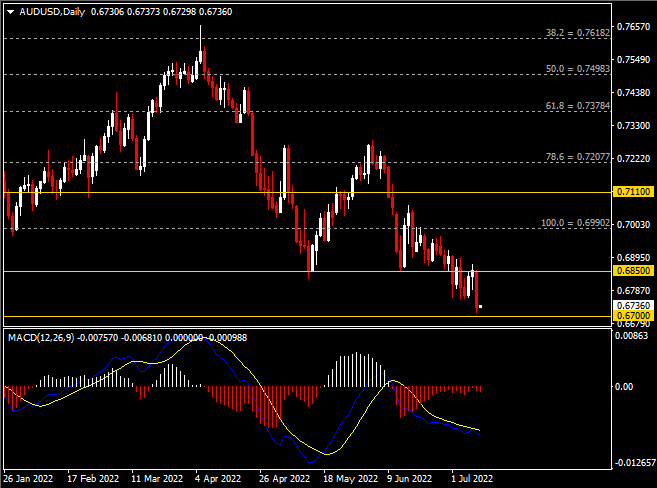

澳元兑美元

(澳元兑美元日线图 来源:HFM)

日线图显示澳元兑美元空头承压,当前逼近0.67关键支撑。从MACD来看,快慢线向下运行,红色动能柱恢复增量。汇价走势基本和动能柱的变化一致。

纽元兑美元

(纽元兑美元日线图 来源:HFM)

日线图显示纽元兑美元承压下挫,当前测试0.61关键支撑。从MACD来看,快慢线向下运行,红色动能柱恢复增量。汇价走势基本和动能柱的变化一致。

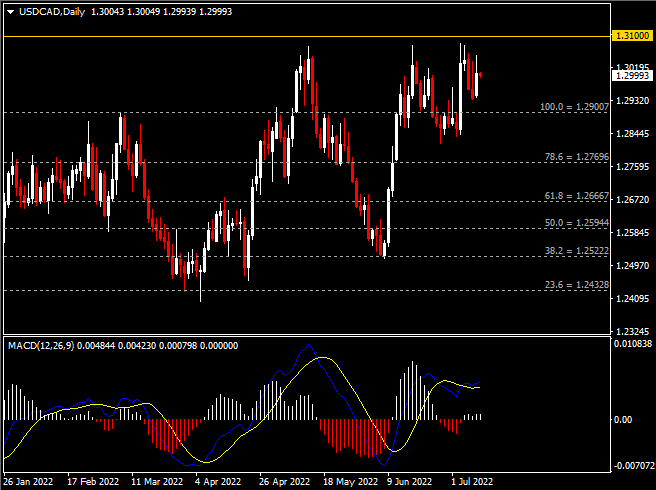

美元兑加元

(美元兑加元日线图 来源:HFM)

日线图显示美元兑加元反弹上行,当前仍承压于1.31阻力。从MACD来看,快慢线金叉依旧,白色动能柱呈平行。汇价走势基本和动能柱的变化一致。

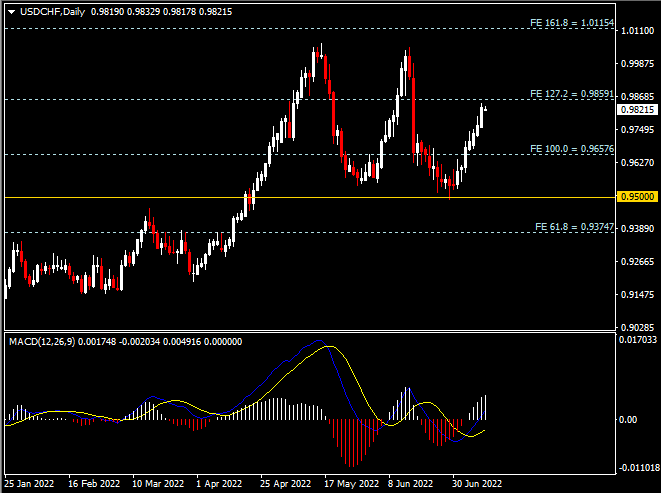

美元兑瑞郎

(美元兑瑞郎日线图 来源:HFM)

日线图显示美元兑瑞郎录得7日连涨,当前逼近0.9860阻力。从MACD来看,快慢线向上扩张,白色动能柱温和放量。汇价走势基本和动能柱的变化一致。

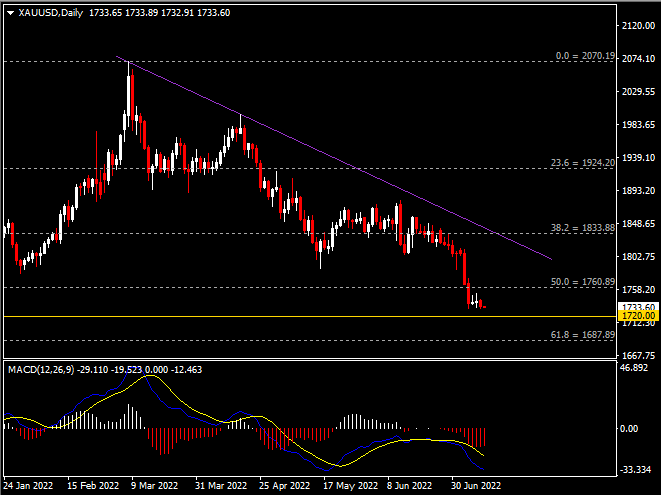

黄金

(黄金日线图 来源:HFM)

日线图显示金价震荡走弱,当前仍承压于1760阻力。从MACD来看,快慢线拐向下行,红色动能柱则温和收敛。金价走势和动能柱的变化呈分歧。

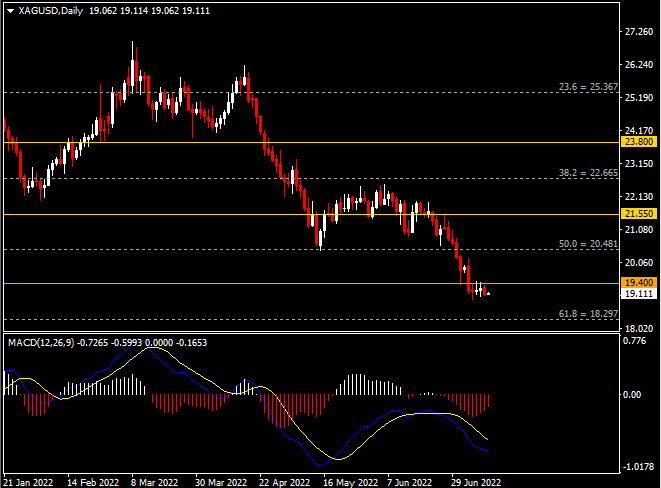

白银

(白银日线图 来源:HFM)

日线图显示银价温和下跌,当前承压于19.40区间阻力。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。银价走势和动能柱的变化呈分歧。

美原油

(美原油日线图 来源:HFM)

日线图显示油价小幅收跌,当前仍承压于105阻力。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。油价走势和动能柱的变化稍有分歧。

日内重点事件:

- 英国央行行长贝利发表讲话。

北京时间19:00,英国央行行长贝利将就经济形势发表讲话。上周,贝利警告称全球经济前景已“严重恶化”,而英国央行正如其它央行一样需藉由升息为通胀降温。尽管面临压力,贝利亦表示有信心银行业应对严重的经济下行。贝利也将于周三北京时间01:00二度登场并发表讲话,值得市场参与者关注。

- 欧佩克公布月度原油市场报告。

欧佩克将公布月度原油市场报告,具体公布时间待定(一般于北京时间18:00至21:00左右公布)。上月,欧佩克在月报中预计第三季度全球原油消费量将超过1亿桶/日,与此前预测一致。该组织对于全球石油需求表示乐观,认为截至今年年底的需求将超过大流行前水平。

- EIA公布月度短期能源展望报告。

周三北京时间00:00,EIA将公布月度短期能源展望报告。上月,EIA在其报告中预测2022年和2023年原油产量将分别增加73万桶/日和105万桶/日,对于油市前景基本保持乐观的态度。

- 新西兰联储公布利率决议和货币政策评估报告。

周三北京时间10:00,新西兰联储将公布利率决议和货币政策评估报告。截至5月25日,新西兰联储已连续5个月加息,至2%,幅度达175个基点。此外,新西兰联储也将公布货币政策评估报告,就当前新西兰经济形势与大环境做出评测。

日内经济数据:

| 时间 (GMT+8) | 关键数据 | 潜在影响的货币对/大宗商品 |

| 17:00 | 欧元区及德国7月ZEW经济景气指数 | 欧元兑美元 |

| 18:00 | 美国6月NFIB小型企业信心指数 | 美元货币对 |

| 10:00(周三) | 新西兰至7月13日联储利率决定 | 纽元兑美元 |

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。