美元和美债收益率随着鲍威尔在杰克逊霍尔释放明确的鹰派言辞后飙涨。截至上周五收盘,美元指数收复日内跌势并收于108.73,现持续挑战109防线;2年期上涨至3.37%,逼近今年6月峰值3.45%(长期平均值:3.14%);5年期录得3.20%,创6月28日以来新高(长期平均值:3.73%);10年期自上周以来持稳在3%水平附近(长期平均值:4.27%);30年期收于3.21%,上周最高触及3.32%(长期平均值:4.78%)。短期与长期收益率曲线持续保持倒挂,而5-30年期收益率曲线迎来本月第二次倒挂。

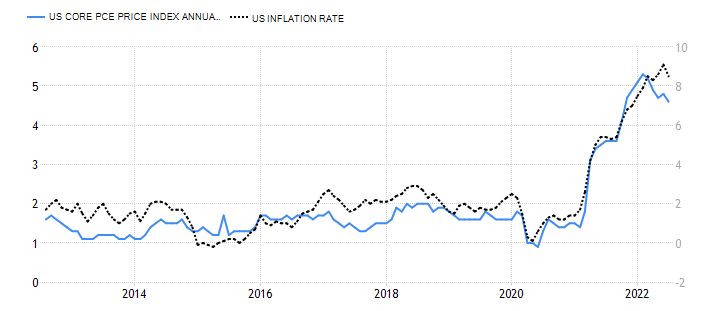

图1:美国核心PCE价格指数年变化与通胀率。来源:Trading Economics

鲍威尔与美联储强调维持强鹰货币政策并非没有理由。尽管近期通胀有所回落(截至2022年7月,核心PCE同比去年缓和至4.6%,前值4.8%;美国CPI年率同比放缓至8.5%,此前6月达40年高位9.1%),但仍远高于美联储2%的目标水平。FedWatch显示,美联储9月加息75个基点的概率达到64%,一周前仅为47%。

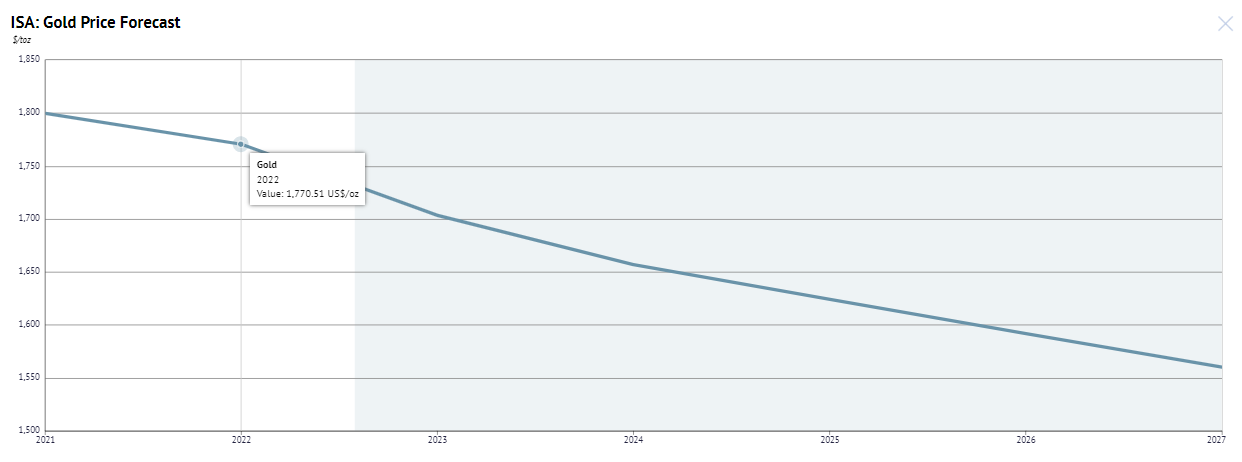

图2:国际战略分析(ISA)黄金价格预测。来源:knoema

从宏观经济的角度来看,美联储收紧货币政策、美元与美国债券收益率上涨并不利于无利息资产黄金。国际战略分析(ISA)对于该大宗商品的前景非常悲观。事实上,当前金价已跌破该机构对今年金价的预测价格(1770美元)。ISA对接下来5年的黄金价格预测分别为1703美元、1657美元、1624美元、1592美元以及1560美元。

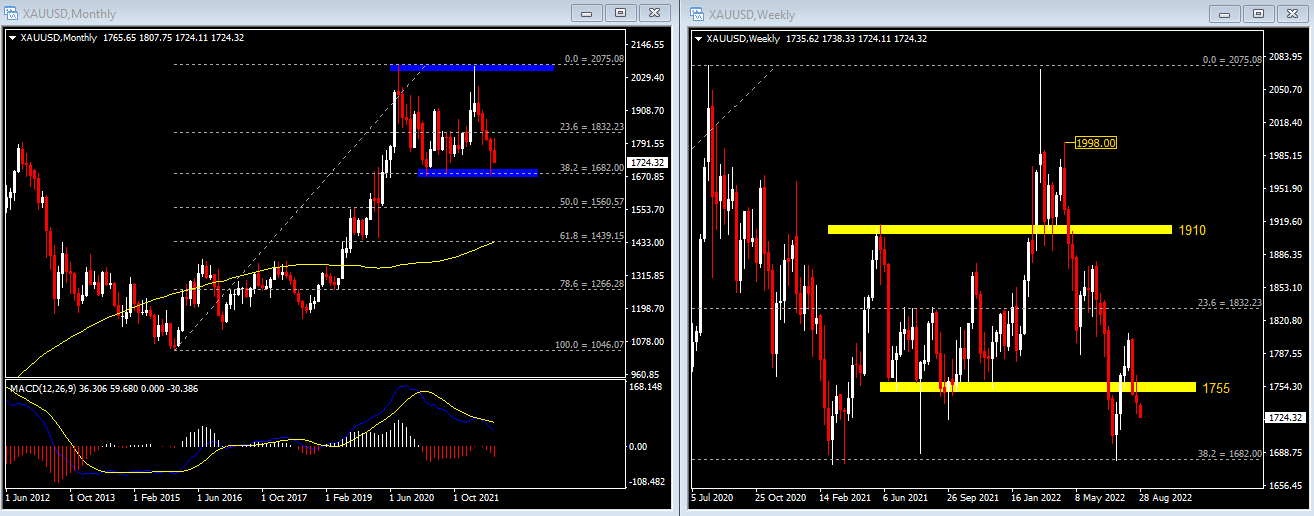

技术分析:

黄金(XAUUSD)价格在2020年8月创下有史以来新高(2075美元),当时Covid大流行造成的经济不确定性大量引进了市场对避险黄金的需求。今年3月,金价再度尝试挑战创新高但失败了,仅留下2070美元的峰值。随后,该资产价格录得近5个月连跌,截至上周五收盘,其跌幅约15%。从均线指标来看,金价自2019年6月再度突破100 SMA,该均线现处于FR 61.8% (1439美元)附近。

近期来看,1682美元(FR 38.2%)将是关键的支撑。金价曾经在去年3月和上月两度测试该水平,但最终未能顺利突破。如若空头动能加剧并跌破该水平,则下一个需要关注的支撑在1560美元(FR 50.0%)。这水平是买家/卖家的分水岭,同时也是ISA对金价在2027年的预测。另一方面,周线图存在小阻力,位于1755美元。上破该水平可能将金价拉升至下一个阻力位1830美元(FR 23.6%),紧接着则是1910美元和今年4月所见峰值1998美元。

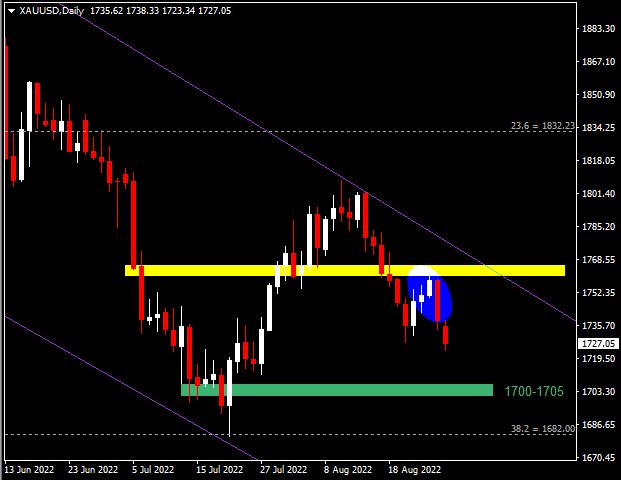

日线图显示1755美元阻力下方出现了蜡烛反转形态,这可能为卖方提供助力,朝向1700至1705美元水平。

日线图显示1755美元阻力下方出现了蜡烛反转形态,这可能为卖方提供助力,朝向1700至1705美元水平。

点击这里以浏览我们的经济日历

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。