欧元区创纪录的 9.1% 的通胀率令市场预计下周会议将加息 75 个基点。预计鹰派将推动关于加息 75 个基点的辩论,以此迫使鸽派同意加息半个百分点。

如果欧洲央行不兑现,这就留下了失望的风险。这可能意味着欧元面临更多问题,从而带来额外的通胀风险。不过,对于欧元区而言,两次会议上收紧 100 个基点是重要的一步,应该会在一定程度上恢复对央行的信心及其捍卫价格稳定的承诺。

欧洲央行在上次会议上以大胆的 50 个基点开始收紧政策。鸽子们希望负荷将允许在随后的会议上转向更保守的四分之一点移动。然而,鹰派现在并没有考虑回归更“正常”的 25 个基点,但很明显,鹰派正在推动再上调 0.5 个基点,并希望在创纪录的高通胀情况下讨论 75 个基点的举措,这8 月达到 9.1%。

本周的理事会会议将发布最新的员工预测,这可能会大幅上调通胀预测,至少在短期内是这样。欧洲央行的施纳贝尔已经在美联储杰克逊霍尔研讨会的小组讨论中表示,

“在这种环境下,央行需要采取有力行动。他们需要坚定地应对人们开始怀疑我们法定货币的长期稳定性的风险”。执行委员会成员还认为,很多人都赞成中央银行采取果断行动,即使这意味着冒着较低的增长和更高的失业率,因为“强有力的控制”方法降低了未来经济结果非常糟糕的风险。

因此,政策路径的激进程度是“坚决”和“有力”的意思。

很明显,经济衰退现在迫在眉睫,数据表明第三季度已经出现了广泛的收缩。如果能源短缺导致停电和配给,冬天的情况可能会变得更糟。私人消费者将在冬季拥有优先权,在极端情况下,这可能会导致主要工厂停产,这也将阻碍服务业。俄罗斯对天然气供应的限制恰逢法国核电站的重大停电和与天气有关的电力生产问题,现在几乎没有人认为欧洲会走向衰退。真正的问题是它将持续多长时间和多深。

今天的增长数据呈现向上修正,欧元区第二季度 GDP 从最初报告的 0.6% 上修至 0.8% 。出人意料的向上修正并没有改变日益黯淡的前景,但仍表明欧元区以高于此前预期的起点进入能源危机。家庭消费环比反弹 1.3%,政府支出环比增长 0.6%,投资环比增长 0.9%。第一季度数据的向下修正抵消了投资的反弹,该数字显示收缩 -0.8%。尽管如此,报告总体稳健,就业增长从 2.4% 加速至 2.7% 。

尽管鸽派阵营有大量调查数据突显未来几个季度的下行风险,但所有这一切都将让鹰派在明天有一些争论。

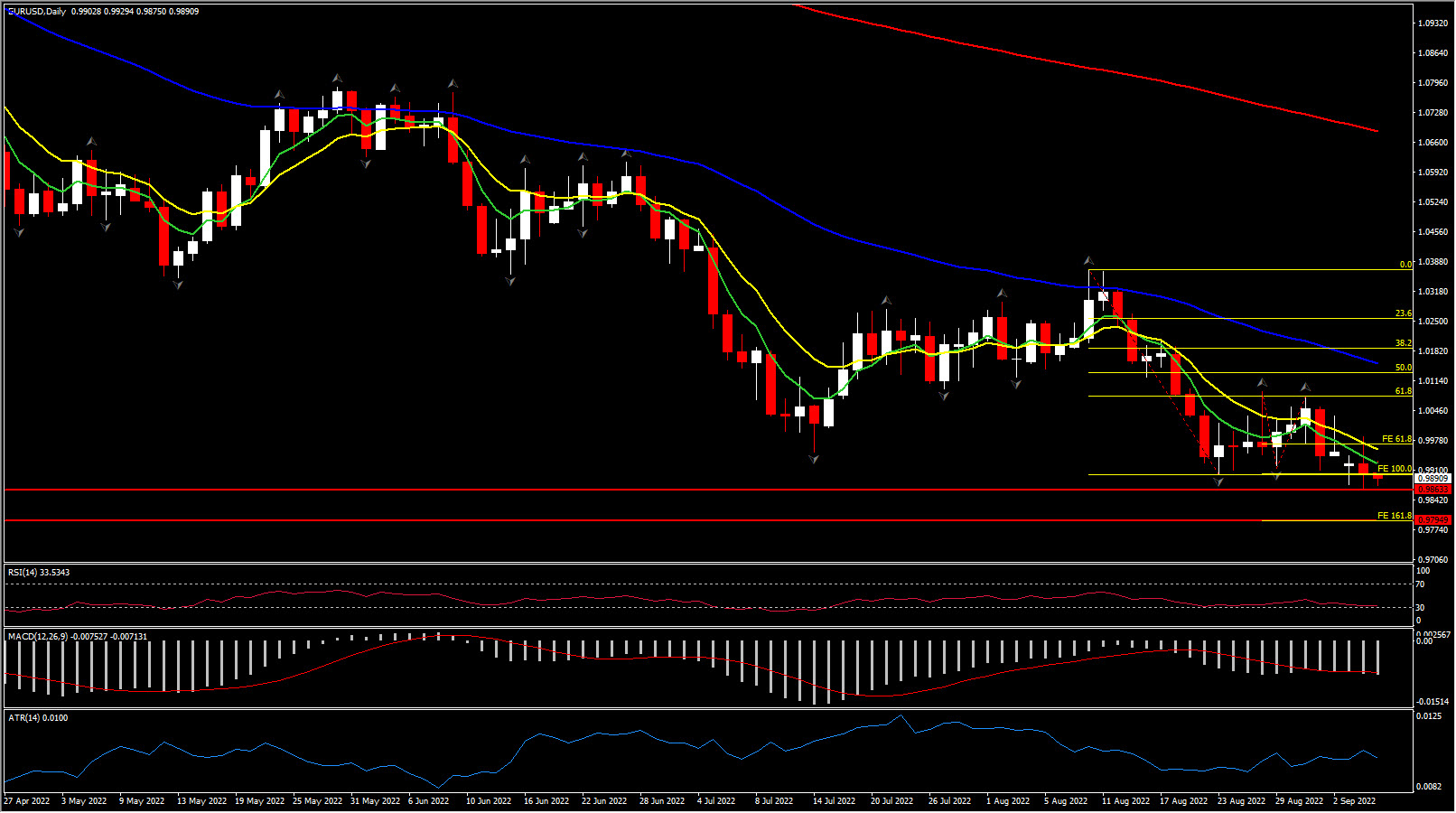

欧元兑美元低于平价,因为投资者还担心央行过于激进的行动将增加增长风险,加息半个点后欧元可能会受到初步压力,但单一货币可能会迅速反弹,这取决于拉加德的看法送货。

这是一个险情,但主要情景是加息 50 个基点,但很有可能加息 75 个基点,并且管理委员会发出整体鹰派信息。显而易见的是,更多的紧缩政策正在进行中。最终,加息的终点对债务融资成本很重要。不过,该终点不一定会受到下周决定的影响,因为欧洲央行显然已率先迈向货币政策的中性立场。从那里走多远将取决于许多变量,包括与俄罗斯关系的未来以及冬季电力生产的前景。数据依赖性和灵活性仍将是拉加德信息的关键部分。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。