联邦市场公开委员会(FOMC)保持利率不变并符合市场预期。然而,相比7月美联储在其声明中做出了一些改变以支持其长期低利率政策立场。的确,美联储将允许通胀率在某段时间内高于2%以便随着时间的推移其平均通胀率将达到2%,长期通胀预期仍将保持在2%。此外,美联储从6月起重申将在接下来几个月持有国债和住房抵押贷款支持证券(MBS)以“维持市场平稳运行和帮助促进宽松的金融环境”。

该决议出现了2个反对票。卡普兰对于当前的目标范围表示同意,但希望保留“更大的政策灵活性”。卡什卡利希望声明表示维持当前利率目标范围不变直至核心通胀持续性的达到2%。如市场所料,美联储经济预测摘要(SEP)反映了2020年前景的改善。

美联储主席鲍威尔并没有对其刚刚公布的政策框架提供更具体的细节。

随着FOMC强调将长时间维持低利率后,市场基本定价于美联储鸽派立场。然而,点阵图显示美联储未来或有几次加息,从而导致市场波动加剧。

市场对于美联储打算让通胀走高的担忧以及其未提供关于未来购买债券的具体细节促进了美国国债收益率于今日录得下滑2.1个基点至0.68%,曲线趋于平坦。美联储保持利率不变以及发出警告表示经济复苏将缓慢导致美国股市大幅收低而亚洲股市亦惨遭抛售。此外,美国尚未就新的财政支持措施达成协议以及科技巨头如苹果(Apple Inc)和脸书(Facebook)股价下挫亦促发了市场避险情绪。NASDAQ录得下滑1.3%;Topix和Nikkei分别录得-0.4%和-0.6%的跌幅。恒生指数录得-1.4%;CSI300录得-1%;尽管澳大利亚失业率随着就业增长而录得下滑,ASX亦录得下跌1%。许多新增就业属于兼职工作,因此人们怀疑这些数字或不能预示就业市场已获改善。汇市方面,美元表现强劲而美元/日元录得上行至105.05(日元兑其它大部分货币则表现较强)。日本央行在货币政策中按兵不动并符合市场预期,其对于经济前景的说法听起来也没那么悲观。

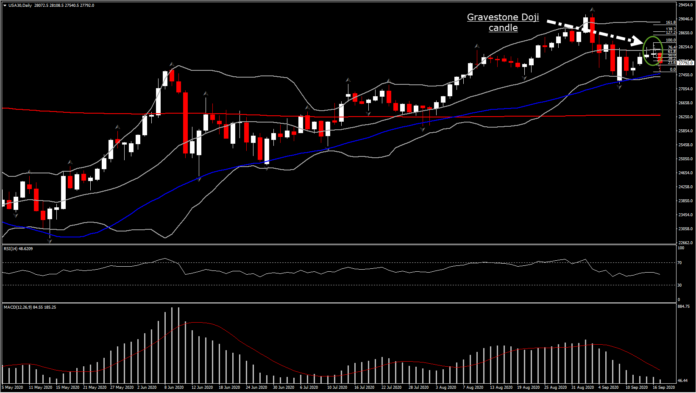

USA30

市场对于美联储将长期保持低利率的预期支撑了债券走过。较长期债券表现较好。美股市场表现不一,USA30基本引领其它主要股指。

美国未能就新一轮财政刺激达成一致以及科技巨头如苹果和脸书股价下滑亦促进了市场避险情绪,美股基本承压。USA100于收盘录得1.3%的跌幅。

欧洲交易时段,USA30高开并收复昨日约30%的跌幅。然而,日线图上显示的墓碑十字星K线形态显示USA30整体走势或不甚乐观。该指数已连续10日未能涨破20日均线而动能指标亦预示多头可能会转弱。9月,MACD双线录得下滑并逼近0轴;RSI仍处于50下方。该资产关键区域见于27,500至28,170(20日均线和50日均线),后者支撑了该资产价格逾4个月。自录得5个月上涨后,当前该指数涨势趋缓。如若价格跌穿27,500区域,下方目标可关注25,000区域。

更多细节。。。

美联储FOMC大幅上调了2020年GDP预期,其反弹幅度在2021-2023年将有所缓和。 失业率下降幅度比预期来得大而通胀则如预期般将录得增长。联邦基金利率将保持在0.1%至2023年(尽管估算范围显示2022年或出现加息的情况)相比我们预期的-2.4%,2020年GDP中值预期从-7.6%至-5.5%上调至-4.0%至-3.0%。失业率方面,相比我们预期的8.2%,美联储下调失业率从9.0%-10.0%至7.0%-8.0%。美联储联邦基金利率在2020年和2021年保持在0.1%,随后在2023年增长至0.1%-0.4%。2022年,预期该利率范围录得上涨至0.1%-0.6%;2023年,预期该利率范围录得上涨至0.1%-1.4%。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。