4月份的非农就业人数估计值在85万至97.8万之间,尽管市场估计值偏向预测值的高端,这可能是由于整个月的初请失业金人数录得大幅下滑,以及消费者信心和生产者信心均大幅上升。但是,这种“限制型”的增长与我们第二季度GDP增长9.0%的预期相符,并且与续请失业金人数的下降趋势不断减弱是一致的。我们预计4月份工作周将稳定在34.9、工作时数增长0.7%、每小时收入增长0.2%、同时失业率将降至5.7%。

最新版本的报告使我们经修正后的数据从2月“报告的”数字增长了8.9万人、1月为增加18.4万人、12月则是减少16.6万人。在2020年,我们看到数据净下调了44.4万人。我们看到2019年的净向上修正为82k,2018年为-111k净向下修正。此前,我们也看到2017年、2016年和2015年录得向上修正的净值,分别为0.9万人、20.0万人以及1.2万人。

迄今为止,市场一直在非农公布前窄幅波动,但其中原因也包括了人们对英国央行货币政策报告的预期。预计今天的美国非农就业数据和加拿大就业数据将影响市场,更确切地说,将影响美元和加元。在此背景下,超宽松的货币和财政政策、大规模的政府刺激措施、疫苗以及强劲的企业收益,使人们对复苏的乐观情绪不断增强。即使这种乐观情绪已经在就业报告中得到体现,但可能会成为当今货币市场动荡的根源。

但是,在获得今天的数据之后,随后的注意力将集中在疫苗是否能够降温病毒爆发区,以及央行是否会进一步保证升息距离还有很长的路要走。同时,经济数据中增长和通胀的混合将继续推动5月份的市场。

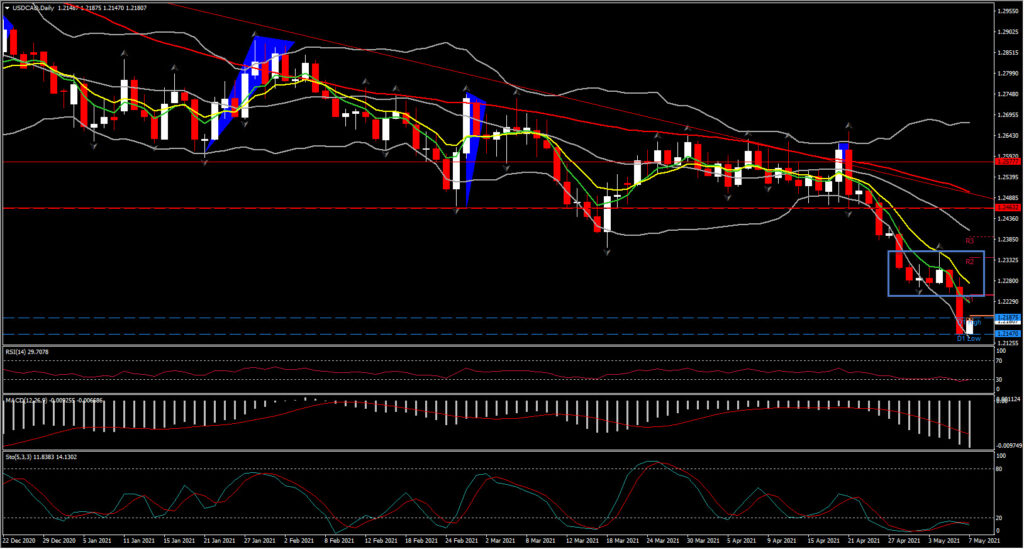

现在,从技术角度来看,今天的重点转向美元兑加元,两国将发布就业数据。目前,美元兑加元在昨日触及2017年9月以来的最低水平1.2144之后企稳,原因是美国原油库存的大量吸纳导致美原油价格上涨,尽管这已被印度的大流行形势所抵销,该国正处于危机中,且已施加了锁定限制。印度是世界第三大石油进口国。预计加拿大4月份的就业报告将显示整体就业人数减少30万人,这将在很大程度上扭转3月份出现的30.31万人的激增,这是由于安大略省和其他地区的大流行性流感封锁限制有所增加的结果。失业率将从7.5%跃升至8.4%。从更宏观的角度看,加元前景仍然看涨,因为美元兑加元自2020年3月以来仍处于下行通道中。

中期动能指标为负,日线MACD向下延伸、相对强弱指数(RSI)为30、随机指标(Stochastics)为12.70。从趋势上看,该资产的下一个支撑区域为多年低点,即1.2000-1.2050区域,如若突破,下一个支撑区域是2015年5月的支撑点和1.1920低点。

总而言之,由于趋势反转信号的缺席,资产的负偏差持续存在,而短期内只有回到1.2240区域上方才可能触发近期看涨浪潮,向1.2300-1.2350高位移动。

回到今天即将发布的NFP报告的快速解剖。尽管今天发布的报告存在上行风险,但全年对薪资变动的季节性影响通常是积极的,但在12月、1月和7月则趋于下行。去年的病毒的冲击可能导致现在的3月和4月产生负平均值。针对家庭就天气原因造成的就业中断的调查显示,最严重的中断发生在冬季,并通常在2月份达到平均峰值。由于某些年份的破坏性飓风,整个夏末都有进一步的上升。

此外,平均净出生/死亡效应从3月的8万人、2月的11.7万人和1月的减少30.6万人上升至4月的21.5万人。它的年度最高水平通常发生在4月,其年度最低水平是1月。在1月份的低点之后,7月份平均录得夏季低谷水平,该水平在下半年变得更加不稳定并在负值和正值区域之间波动,在下半年,9月为低谷而10月为峰谷。

与非农一样,关键数据还包括平均小时工资;随着我们进一步消除了12月份数据的扭曲(即低薪工人的大幅下降,而12月的收入飙升1.0%),我们进行了艰难的比较,预计平均时薪在4月份仅增长0.2%。同比工资增幅将从4.2%降至-0.2%。波动可能仍将在很大程度上反映低薪工人在工作岗位中所占的百分比,如去年4月激增4.7%和12月激增1.0%所看到的那样。

之前,我们在2019年2月和7月看到同比年率增长3.5%的扩张速度,然后在2020年4月大流行将其推升至8.0%的峰值。我们预计,在冬季休市后,2021年的薪资走势将强劲,这要归功于刺激性存款和疫苗。

不过,随着昨天ADP表现不及预期,其4月数据增加了7.4万人而私人劳工局估计录得增加78.0万人,对于非农就业数据来说,这是一个中立的信号。尽管4月份的涨幅是9月份以来的最大涨幅,为增加82.1万人,但“所报告”的ADP数据在2月和3月的表现皆不及劳动局就业数据。尽管我们确实看到了12月和1月数据的上调,然而其整体表现仍不及预期。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。