Tag: BOJ

货币政策差异导致日元持续走弱

日元兑美元汇率跌至151,为1990年以来的最低水平,原因是美联储的鹰派暗示可能会扩大美国和日本之间的利差,多年来对日元造成压力。日元还受到日本央行 11 月份政策声明的影响,该声明承诺耐心维持宽松的货币环境,但没有采取任何有意义的行动来实现政策正常化。日本央行将政策利率维持在-0.1%,将10年期日本国债收益率目标维持在0%左右,同时对收益率曲线控制策略进行了小幅调整。央行将 1% 重新定义为宽松的“上限”,而非硬性限制,并取消了通过无限量购买债券来维持这一水平的承诺。

日本央行行长植田和男强调对日本货币政策持谨慎立场,并承认在做出任何调整之前需要更多证据。他表示,通胀趋势将逐渐接近2%。但他们希望等到他们更加确信可持续实现价格目标即将到来时再采取行动。

他重申,“在此之前,我们将维持负利率和收益率曲线控制框架。”

与此同时,日本服务业士气晴雨表意外从上月的49.9降至2023年10月的49.5,低于市场预期的50.1。最新数据显示1月份以来的最低水平,因非制造业下降导致企业趋势指标下降,同时就业指标也下降。此外,家庭预算趋势指标保持稳定,住房相关项目的下降抵消了食品相关项目的增长。与此同时,10月份经济前景指数从9月份的49.5跌至10个月低点48.4,反映出人们对经济在面临持续物价压力的情况下可持续复苏能力的担忧。

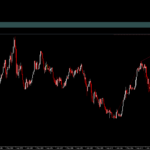

技术分析

在美元兑日元整体走势中,目前最关注的焦点是151.94阻力位(2022年高点)。拒绝151.94,随后持续突破145.07(阻力位转为支撑位),将宣告自127.21的上涨已完成,并转而看跌137.24支撑位及下方的前景。然而,持续突破151.94将确认长期上升趋势的恢复。下一个目标是 FE61.8% 预测的 102.59-151.94 回撤的 127.21 和 157.71。

盘中偏向保持中性,前景不变。只要守住148.80支撑位,预计将进一步反弹。强势突破 151.72 高点将恢复更大的上升趋势。然而,若果断突破148.80,则表明对151.94关键阻力位的拒绝,并进一步跌破147.28支撑位。

点击这里以浏览我们的经济日历

Ady Phangestu

市场分析师 – HF教育办公室 – 印尼

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

美元兑日元逼近心理水平150

美元兑日元在周一交易中显着走高,上涨+0.27%,延续近期的上涨趋势,并逐渐接近150的心理水平。JPN225同时反弹,夺回32000关口。投资者对乐观的季度短观调查结果的热情反应掩盖了不太令人鼓舞的制造业 PMI 数据,这可能是整体风险偏好情绪的原因。

周一国债收益率上升对日元不利,而日本央行宣布本周5 至 10 年期债券额外购买的计划也削弱了日元。日本第三季度短观大型制造业商业状况好于预期,以及10年期日本国债收益率升至0.78%的十年高点后,日元跌势得到遏制,强化了日元利差。

日本已经进行了很多口头干预,但随着市场参与者似乎对此越来越不感兴趣,其有效性似乎正在下降。美元兑日元当前上涨趋势的可持续性将在非农就业数据公布后进行评估,这将对美元构成一些严峻的挑战。

尽管美元兑日元从127.20的上涨看起来仍然强劲,但仍然可以被视为自151.93以来的修正模式的第二阶段。阻力位 151.93,随后突破之前的支撑位 145.06,将是第三种形态开始的第一个迹象。然而,持续突破151.93将确认长期上升趋势的恢复。

美元兑日元今日亚洲时段继续上涨,突破149.69阻力位,日内偏向上行。当前从 127.20 开始的上涨可能会重新测试下一个高点 151.93。下行方面,需要突破148.51支撑位才能表明短期见顶。否则,前景仍然看涨。

点击这里以浏览我们的经济日历

Ady Phangestu

市场分析师 – HF教育办公室 – 印尼

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

植田和男,正常化者 – 美元兑日元

在日本《读卖新闻》上周末发表的采访中,日本央行行长植田和男谈到了一些有趣的观点,这些观点导致周一早上市场重新开盘后日元大幅升值和 10 年期日本国债收益率出现自7月份央行调整长期利率上限以来最大涨幅。长话短说,植田和男先生书面表示,“到今年年底,我们有足够的资金来预期明年春天的工资上涨,这并非不可能”,因为除其他外,企业业绩在广泛的方面有所改善。由于日元贬值和2023年4月至6月季度物价上涨的渗透,包括汽车和分销在内的一系列行业受到影响。尽管利率上升对家庭和企业财务造成负担,但如果经济好转,经济将有实力消化增加的负担(暗示未来有可能退出负利率制度?——日本官方利率仍为-0.10%)。

非常重要的是,植田和男透露,7月份的决定是基于对央行迄今为止低估物价前景的反思,他不想犯美联储所犯的错误,美联储在2021年继续维持宽松的货币政策。后者现在正努力让通胀消退。

日本10年期国债上涨5.9个基点至0.706%,日元兑美元目前上涨1.04%(但当天早些时候上涨1.28%——美元兑日元最低价已触及145.90)。

技术分析

美元兑日元最近攀升至非常接近 148(上周五创下的高点 147.87),这完全位于日本央行去年秋天的干预区域,即 146 至 151.94(2022 年 10 月高点)之间。该银行并不急于使用新的储备来阻止本国货币贬值,这确实很好地满足了货币目的。继续进行价格走势分析,美元兑日元似乎已经非常接近测试看涨通道的顶部,并且正在从那里回落:自然目标将是其底部(目前位于 140.85 区域,但它会上涨)尽管首先要克服不少障碍:145.25、144.50、143.70 等等。 RSI 正在降温,MACD 仍然看涨; MM200 指数持平,而 MM50 则向上交叉并呈正向倾斜。

尽管经济形势发生了小而缓慢的变化,以及植田和男的善意和言论,日元仍然是一种结构性疲软的货币,为机构投资者提供了巨大的利差交易——即使他们会提高对可能突然发生的消息的谨慎程度- 他们可能会在中期继续出售它。

150.15是1990年以来的最高收盘价,最高点是151.94。

点击这里以浏览我们的经济日历

Marco Turatti

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

美元兑日元低于 2022 年 9 月干预阈值

周二(15/8),美元指数上涨+0.02%,从早盘跌幅中恢复。周二的美国经济消息对美元来说好坏参半。从积极的方面来看,7 月份零售额环比增长 0.7%,强于预期的环比增长 0.4%。此外,7 月份不包括石油的进口价格指数环比持平,强于预期的环比-0.2%。负面方面,8月纽约联储制造业调查一般商业状况下降-20.1至-19.0,弱于预期的-1.0。此外,8 月份 NAHB 住房市场指数下跌 -6 至 50,弱于预期不变的 56。此外,周二股市下跌增加了对美元流动性的需求。

与此同时,日元兑美元仍小幅下跌0.03%。周二国债收益率上升打压日元。日元在周二最初走高,因经济消息显示日本第二季度 GDP 增长超过预期,日本 6 月份工业生产增长超过预期。日本财务大臣铃木的言论支持了日本央行即将干预外汇市场以支撑日元的猜测,他表示,如果当局认为外国汇率波动,将采取适当行动,日元出现空头回补。

技术分析

美元兑日元,日线图 - 从 151.93 开始的整体走势仍被视为修正模式。目前盘中偏向上行。 FE61.8% 预测值 146.74(129.63 – 145.06...

日元 – 收益率曲线控制调整可能不是一个选择

日元突然成为主要货币中的明星货币。从 145 到今天的 139.64 的走势让我们想起了 2022 年秋天,当时日本央行的大力干预帮助启动了日元的暂时升值。在这种情况下,此举是一个引人注目的举动:央行通过以一种相当笨拙的方式在市场上出售来掌握自己的外汇储备——这种巨大的市场订单在机构中极为罕见。当然也是一条消息。后来我们才知道,这场运动仍在继续,因为当地大型养老保险基金从海外带回了资金,相信日本10年期的YCC很快就会结束,最终保证了投资和盈利的可能性。相反,情况并非如此,我们再次看到美元兑日元位于 145。

这次有所不同:日本央行没有进行大规模干预,而是采取了渐进且果断的行动。除其他选择外,一些数据很可能给货币政策在不久的将来发生变化带来希望:日本许多地区的中小企业正在积极提高工资,原材料成本飙升推动通胀率高于日本央行 2% 的目标,并保持这一水平一年多。

来源: 日本财政部

日本央行有 2 个“限制性”选项:提高官方利率(目前为 -0.1%)或将 YCC 政策从 10 年期调整为 5 年期。后者绝对被认为是最有效的。但我们认为这不会发生。日本的债务结构极其长期化,其中很大一部分债务期限超过 10 年(32%):许多其他国家的平均期限接近 6/7 年。停止人为地将...

日本央行要改变了吗? – 美元兑日元

“可能很难否认我们已经进入了不同于长期通胀低位时期的新常态。”这是新任日本央行行长植田和男在几个小时前发布的最新声明。这只是最新迹象表明——在他谨慎地维持其前任对超宽松货币政策的承诺的同时——他正在慢慢为未来改变货币政策铺平道路。

事实上,修改过去货币选择的计划已于 4 月底正式宣布,并表示将非常缓慢。日本经历了数十年的低工资和物价增长,因此实施的大规模刺激措施长期无效。学过经济学的人肯定对流动性陷阱的概念不陌生,日本就是一个象征,可以概括为货币刺激在某一时刻不再对经济产生切实影响。

但事情正在发生变化:几周前在议会发言时,植田和男承认趋势和通胀预期是积极的,目前 2% 的目标将被视为可持续实现,银行将放弃收益率曲线控制,然后走向收缩银行的资产负债表。收益率曲线控制 (YCC) 是一种量化宽松政策,日本央行在其下设定了 -0.1% 的短期利率目标,并通过直接购买债券(实际上日本央行是 10 年期国债)将 10 年期债券收益率限制在零附近,近年来有几天除了中央银行没有其他买家)。被广泛标榜的谨慎和渐进或许是日元近期疲软的原因之一。

因此,当昨天日本央行、财政部和金融厅召开紧急三边会议的消息传出时——与此同时,最高货币外交官神田承认他们正在密切关注外汇走势——市场竖起了耳朵。并开始购买日元。事实上,美元兑日元已超过日本央行去年秋天开始干预市场以扭转货币贬值的水平 140,这只会火上浇油。当然,疲软的日元有助于输入通胀,但看起来对它的需求会越来越少。

技术分析

美元兑日元图表一目了然:自 2021 年初以来,日元贬值了 35%,虽然在去年的干预之后又回升,但几周前它是首批兑美元走软并突破红色趋势线的主要货币之一。我们要观察的是140到150之间的区域。

日本央行干预在 140 区域上方的

2022 年 9 月至 2022 年...